Todo lo que necesitas saber sobre RUC y RUS en Perú: ¿Cómo realizar los trámites de manera sencilla y rápida?

¿Qué es el RUC y para qué se utiliza en Perú?

El RUC, Registro Único de Contribuyentes, es un número de identificación fiscal asignado a las personas y empresas en Perú. Este código es necesario para realizar cualquier tipo de transacción comercial o económica en el país. El RUC permite a la Administración Tributaria identificar a los contribuyentes y administrar sus obligaciones fiscales.

En Perú, el RUC se utiliza para realizar trámites relacionados con impuestos, como la emisión de facturas, la presentación de declaraciones y el pago de tributos. Además, es fundamental para participar en licitaciones públicas, abrir cuentas bancarias empresariales y cumplir con otras obligaciones legales y comerciales.

Obtener el RUC es un requisito fundamental para cualquier persona o empresa que desee realizar actividades comerciales en Perú. Es importante asegurarse de conocer los procedimientos necesarios para obtenerlo y mantenerlo actualizado, ya que el incumplimiento de las obligaciones fiscales asociadas al RUC puede acarrear sanciones significativas.

Requisitos para obtener el RUC en Perú

Obtener el RUC (Registro Único de Contribuyentes) en Perú es un proceso fundamental para todas aquellas personas naturales o jurídicas que deseen realizar actividades económicas en el país. Los requisitos para obtener el RUC varían según el tipo de contribuyente, ya sea persona natural o jurídica.

Para las personas naturales, los requisitos incluyen la presentación del DNI, el formulario de inscripción y, en algunos casos, la declaración jurada de domicilio. Mientras que para las personas jurídicas, se requiere la presentación de la escritura pública de constitución, el DNI del representante legal, el formulario de inscripción y otros documentos que puedan ser solicitados por la SUNAT.

Es importante mencionar que el proceso de obtención del RUC puede realizarse de forma presencial en las oficinas de la SUNAT o a través de su plataforma virtual, cumpliendo con los requisitos establecidos por la entidad. Es recomendable verificar los requisitos específicos según el tipo de contribuyente y mantenerse informado sobre posibles actualizaciones en el proceso de obtención del RUC en Perú.

Beneficios de contar con el RUC en Perú

Contar con el Registro Único de Contribuyentes (RUC) en Perú conlleva una serie de beneficios que son fundamentales para cualquier persona natural o jurídica que desee realizar actividades económicas en el país. Uno de los principales beneficios de contar con el RUC es la posibilidad de emitir comprobantes de pago, lo que resulta crucial para cualquier empresa o profesional independiente que necesite facturar por sus servicios o productos.

Otro beneficio importante es la posibilidad de realizar transacciones comerciales de manera formal, lo que brinda credibilidad y transparencia a las operaciones. El RUC también es requisito para participar en licitaciones públicas, acceder a créditos bancarios y realizar importaciones o exportaciones, lo que evidencia su importancia en el ámbito empresarial.

Además, contar con el RUC facilita el cumplimiento de las obligaciones tributarias, ya que permite la presentación de declaraciones y el pago de impuestos de forma ordenada y legal. Esto contribuye a evitar sanciones y problemas con la administración tributaria, lo que sin duda es un beneficio invaluable para cualquier contribuyente.

¿Qué es el RUS y cómo afecta a los contribuyentes en Perú?

El Régimen Único Simplificado (RUS) es un sistema tributario especial diseñado para facilitar el cumplimiento de obligaciones fiscales a los contribuyentes de menor capacidad económica en Perú. Este régimen está destinado a pequeños negocios que no superen ciertos umbrales de ingresos y que no empleen más de 2 trabajadores, ofreciendo un mecanismo simplificado de declaración y pago de impuestos.

Para los contribuyentes acogidos al RUS, el sistema les permite gozar de ciertos beneficios fiscales y simplificaciones en comparación con el régimen general. Sin embargo, también implica limitaciones en la deducción de gastos, así como en la emisión de comprobantes de pago, lo que puede afectar la operación de los negocios de manera particular.

Es importante que los contribuyentes comprendan las implicancias y restricciones del RUS, así como la forma en que puede afectar sus obligaciones tributarias y la operación de sus negocios. Por tanto, es recomendable contar con asesoramiento profesional y mantenerse informado sobre las actualizaciones y cambios en este régimen especial.

En resumen, el RUS es un régimen tributario simplificado que busca facilitar el cumplimiento de obligaciones fiscales para pequeños contribuyentes en Perú, pero también conlleva limitaciones y restricciones que deben ser comprendidas por aquellos que decidan acogerse a él.

Comparativa: Diferencias entre el RUC y el RUS en el sistema tributario peruano

El Registro Único de Contribuyentes (RUC) y el Régimen Único Simplificado (RUS) son dos figuras fundamentales en el sistema tributario peruano. El RUC es el registro que identifica a las personas naturales y jurídicas que realizan actividades económicas en el país, mientras que el RUS está diseñado para facilitar el cumplimiento de obligaciones tributarias de manera simplificada para pequeños contribuyentes.

Una de las principales diferencias entre el RUC y el RUS radica en los tipos de contribuyentes a los que se aplican. Mientras que el RUC es obligatorio para todos los que realicen actividades económicas, el RUS está dirigido específicamente a pequeños contribuyentes que cumplan con ciertos requisitos de ingresos anuales. Esta distinción es crucial para determinar la aplicación de impuestos y la declaración de obligaciones tributarias.

Además, en términos de obligaciones, el RUC conlleva una mayor carga administrativa y de declaración de impuestos, ya que los contribuyentes deben presentar declaraciones mensuales y anuales, así como mantener registros contables detallados. Por otro lado, el RUS simplifica estas obligaciones, permitiendo a los pequeños contribuyentes cumplir con sus deberes tributarios de manera más sencilla y con menos formalidades.

En resumen, comprender las diferencias entre el RUC y el RUS es crucial para los contribuyentes en Perú, ya que determinará las obligaciones tributarias y el cumplimiento con el sistema fiscal.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú

Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios

Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

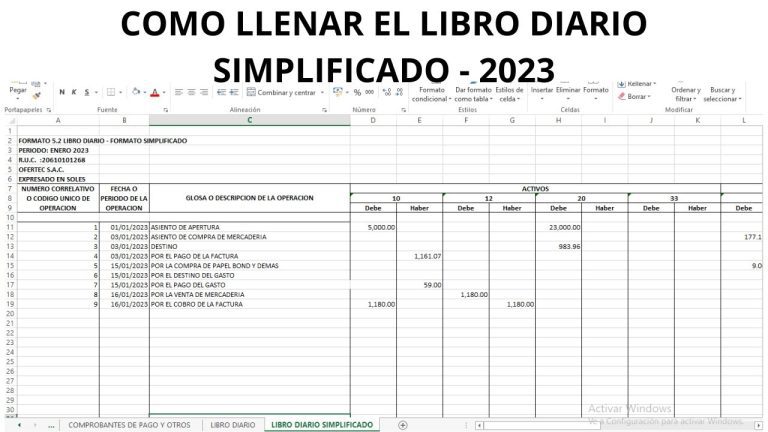

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú

Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más