Todo lo que necesitas saber sobre la retención de IGV en Perú: requisitos, procedimientos y plazos

¿Qué es la retención de IGV en Perú?

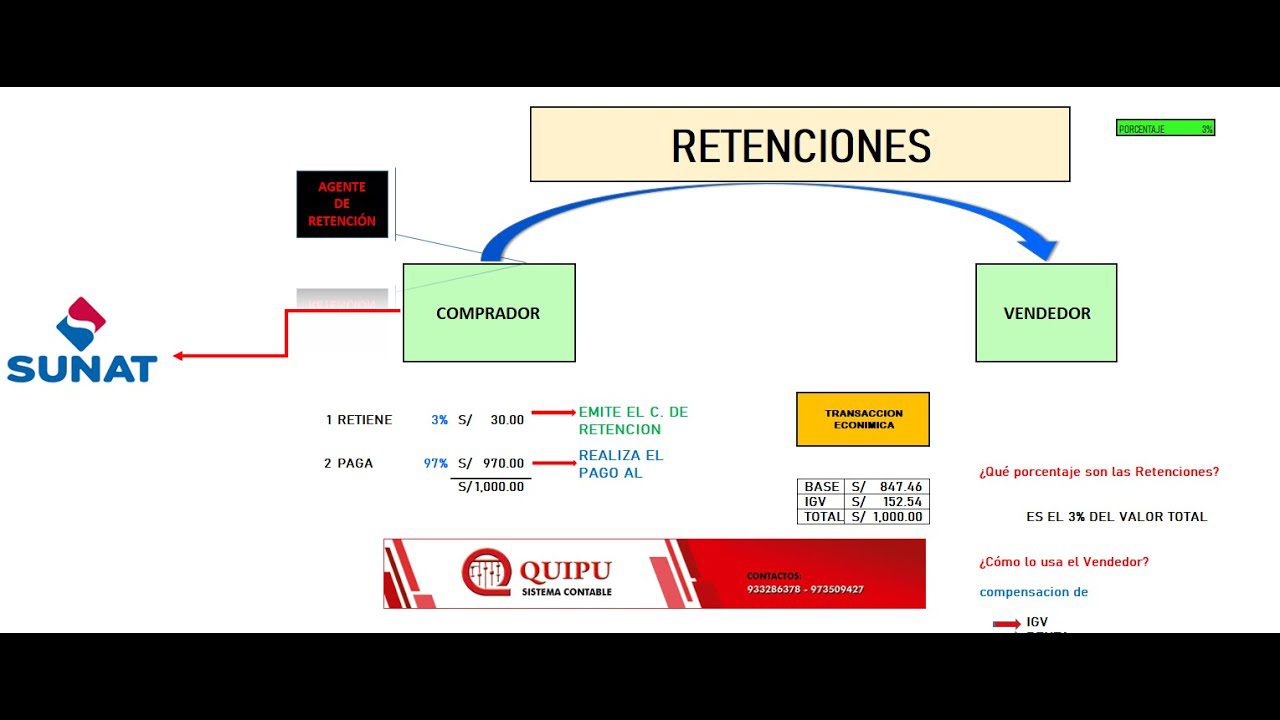

La retención del Impuesto General a las Ventas (IGV) en Perú es un mecanismo establecido por la Sunat para recaudar el impuesto de manera anticipada. Esta retención se aplica en operaciones comerciales entre contribuyentes, donde el comprador retiene un porcentaje del IGV que debe ser pagado al vendedor y lo declara a la Sunat. Es importante entender que la retención de IGV no es un impuesto adicional, sino una forma anticipada de recaudación.

En el caso de la retención de IGV, el porcentaje a retener varía según el tipo de operación. Por ejemplo, en operaciones con bienes, el porcentaje de retención es del 3%; mientras que en operaciones con servicios, puede ser del 6% o 9%. Es fundamental para las empresas entender estos porcentajes y aplicarlos correctamente en sus transacciones comerciales para cumplir con la normativa tributaria.

La retención de IGV es una obligación tributaria que los contribuyentes deben cumplir de forma puntual y precisa. Este mecanismo busca evitar la evasión fiscal y garantizar el cumplimiento de las obligaciones tributarias por parte de los contribuyentes. Para evitar sanciones y problemas con la Sunat, es crucial que las empresas comprendan y cumplan adecuadamente con las disposiciones relacionadas con la retención de IGV.

Requisitos para la retención de IGV en Perú

Los requisitos para la retención del Impuesto General a las Ventas (IGV) en Perú son fundamentales para las empresas que realizan operaciones gravadas. Para cumplir con esta obligación tributaria, es necesario estar inscrito en el Registro Único de Contribuyentes (RUC) y disponer de un comprobante de retención válido. Además, es esencial que la retención se efectúe de acuerdo con las disposiciones legales y se registre adecuadamente en los libros contables.

Registro Único de Contribuyentes (RUC)

Para realizar la retención de IGV, es imperativo que la empresa esté debidamente inscrita en el RUC, lo que implica cumplir con los requisitos establecidos por la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT).

Comprobante de retención

El comprobante de retención es un documento clave que respalda la acción de retener el IGV. Este debe cumplir con los requisitos formales y estar debidamente emitido por quien realiza la retención, para que sea válido a efectos tributarios.

Las empresas deben estar al tanto de estos requisitos y cumplir con las disposiciones legales correspondientes para evitar sanciones y garantizar el cumplimiento de sus obligaciones tributarias.

Procedimiento para la solicitud de retención de IGV en Perú

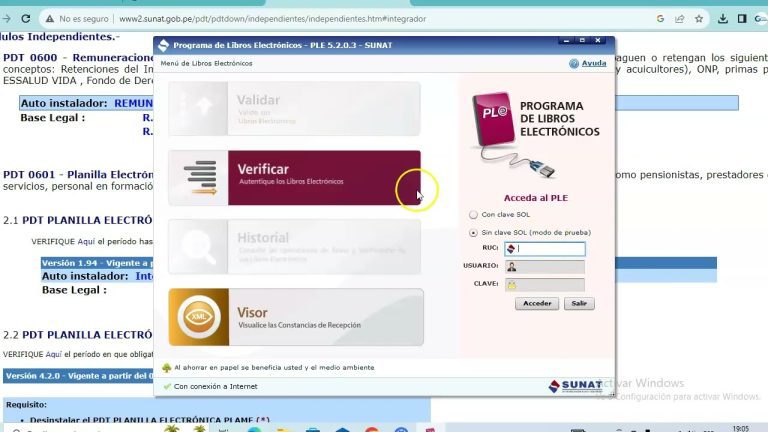

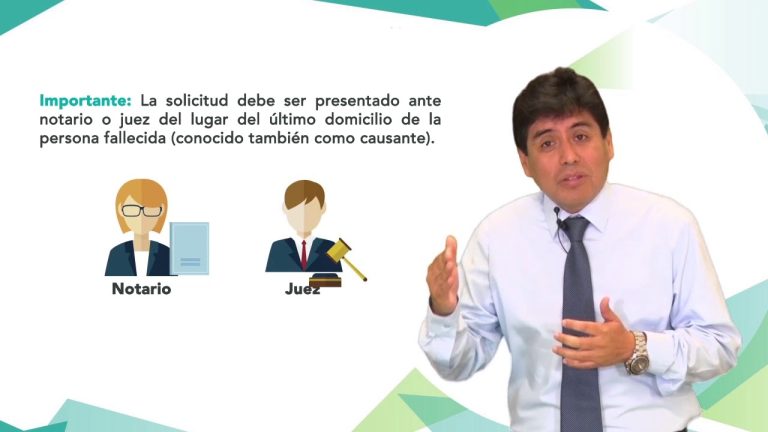

El procedimiento para la solicitud de retención de IGV en Perú requiere que el contribuyente cumpla con una serie de requisitos y pasos establecidos por la SUNAT, la entidad encargada de la administración tributaria en el país. Los contribuyentes deben presentar una solicitud formal a través del sistema virtual de la SUNAT, adjuntando los documentos necesarios que respalden la operación sujeta a retención.

Es importante que los contribuyentes estén al tanto de los plazos y requisitos específicos para la presentación de la solicitud, así como de los casos en los que se encuentra exonerado de la retención del IGV. Para agilizar el proceso, es fundamental estar al tanto de las actualizaciones normativas y contar con la asesoría adecuada para garantizar el cumplimiento de los requisitos.

La gestión de la retención de IGV es un proceso crucial para las empresas y contribuyentes en Perú, ya que su correcta realización asegura el cumplimiento de las obligaciones tributarias y evita posibles sanciones por incumplimiento. Por ello, es fundamental contar con un adecuado manejo de la información y estar al tanto de las disposiciones vigentes para llevar a cabo la solicitud de retención de IGV con éxito.

Para mayor información sobre el procedimiento detallado y los requisitos específicos para la solicitud de retención de IGV en Perú, se recomienda consultar directamente con la SUNAT o con un asesor tributario especializado en el tema.

Consecuencias de no cumplir con la retención de IGV en Perú

La retención del Impuesto General a las Ventas (IGV) es una obligación fiscal en Perú. No cumplir con esta retención puede acarrear consecuencias graves para las empresas y personas naturales. Entre las consecuencias más significativas se encuentran multas y sanciones por parte de la SUNAT, la entidad encargada de la administración tributaria en el país. Estas multas pueden representar un costo significativo para quienes incumplen con la retención de IGV.

Además, el no cumplir con la retención de IGV puede generar problemas de reputación para las empresas, ya que demuestra un incumplimiento con las obligaciones fiscales establecidas por la ley. Asimismo, puede resultar en dificultades financieras, ya que se pueden generar intereses moratorios por el pago tardío del impuesto retenido.

Por otro lado, es importante tener en cuenta que el incumplimiento reiterado con la retención de IGV puede llevar a una revisión exhaustiva de las operaciones fiscales de la empresa por parte de la SUNAT, lo que puede resultar en mayores sanciones y en un escrutinio más riguroso de sus actividades comerciales.

Consejos para cumplir con la retención de IGV en Perú

Los contribuyentes en Perú deben cumplir con la retención del Impuesto General a las Ventas (IGV) de manera correcta para evitar sanciones y cumplir con sus obligaciones fiscales. A continuación, se presentarán consejos y recomendaciones para lograr una correcta retención del IGV en el país.

Es importante asegurarse de tener actualizada la información tributaria de los proveedores y clientes, verificando que estén registrados en el Registro Único de Contribuyentes (RUC) y que estén al día con sus obligaciones fiscales. Asimismo, es crucial solicitar comprobantes de pago válidos y con la mención de la retención del IGV correspondiente.

Otro aspecto a considerar es el adecuado registro y reporte de las operaciones sujetas a retención del IGV. Es fundamental llevar un control preciso de las transacciones en las que se debe aplicar la retención, así como conservar la documentación respaldatoria de estas operaciones.

Además, se recomienda mantenerse actualizado con la normativa tributaria relacionada con la retención del IGV para garantizar el cumplimiento de las obligaciones de manera correcta y oportuna. El conocimiento de las disposiciones legales vigentes permitirá realizar la retención del IGV de forma adecuada y evitar posibles contingencias.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación

Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación  Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú

Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú