Guía completa: ¿Qué es la depreciación en contabilidad y cuál es su impacto en los trámites en Perú?

¿Qué es la depreciación en contabilidad y cómo afecta a los trámites en Perú?

La depreciación en contabilidad se refiere al proceso de distribuir el costo de un activo a lo largo de su vida útil. En Perú, la depreciación de activos fijos es un elemento crucial en los trámites contables, ya que afecta directamente a la determinación del Impuesto a la Renta. Es importante comprender cómo funciona la depreciación y sus implicaciones en los trámites comerciales en el país.

En el contexto de los trámites en Perú, la depreciación en contabilidad afecta a la determinación de la renta neta imponible, que es la base para calcular el Impuesto a la Renta. La correcta aplicación de la depreciación influye en la carga tributaria de una empresa, por lo que es fundamental para la planificación fiscal y la presentación de la información financiera.

La normativa contable en Perú establece reglas específicas para la depreciación de activos, incluyendo tasas, métodos y bases de cálculo. Es crucial para las empresas cumplir con estas regulaciones para evitar posibles sanciones y asegurar la transparencia en sus trámites contables. El manejo adecuado de la depreciación en contabilidad es esencial para mantener la conformidad con las regulaciones fiscales y contables en el país.

Beneficios de entender la depreciación en la contabilidad para trámites en Perú

Entender la depreciación en la contabilidad es fundamental para los trámites empresariales en Perú. Conocer este concepto permite a las empresas calcular de manera precisa la disminución del valor de sus activos a lo largo del tiempo. Este conocimiento es vital para la toma de decisiones financieras y la presentación de informes contables, ya que influye directamente en la determinación de impuestos y en la evaluación de la rentabilidad de la empresa.

Optimización de recursos

Comprender la depreciación en la contabilidad permite a las empresas optimizar sus recursos financieros al planificar la adquisición y sustitución de activos. Al contar con un cálculo preciso de la depreciación, las empresas pueden tomar decisiones informadas sobre la vida útil de sus activos y establecer estrategias de inversión más eficientes.

Cumplimiento normativo

Entender la depreciación en la contabilidad es esencial para el cumplimiento de las regulaciones fiscales en Perú. Al aplicar correctamente las normas contables relacionadas con la depreciación, las empresas pueden evitar sanciones y problemas legales, garantizando así una gestión financiera sólida y transparente.

En resumen, comprender la depreciación en la contabilidad proporciona a las empresas una ventaja competitiva al facilitar la gestión financiera, el cumplimiento normativo y la toma de decisiones estratégicas. Este conocimiento no solo impacta en la estabilidad financiera de la empresa, sino que también contribuye a su desarrollo sostenible en el contexto empresarial peruano.

Los aspectos legales de la depreciación en la contabilidad para trámites en Perú

Para entender los aspectos legales de la depreciación en la contabilidad en Perú, es fundamental considerar las normativas establecidas por la Superintendencia Nacional de Aduanas y Administración Tributaria (SUNAT) en relación con el tratamiento de los activos fijos y la depreciación. Según la normativa peruana, la depreciación de los activos fijos debe realizarse de acuerdo con las disposiciones contenidas en el Reglamento de la Ley del Impuesto a la Renta, lo cual requiere un cálculo preciso y documentado.

En este contexto, es esencial que las empresas cumplan con los requisitos legales y normativos relacionados con la depreciación de activos, a fin de evitar inconvenientes durante procesos de auditoría o inspecciones por parte de la SUNAT. Además, es relevante mencionar que la depreciación puede tener implicaciones en la determinación de la base imponible y, en consecuencia, en el pago de impuestos, por lo que un adecuado cumplimiento de las regulaciones legales es crucial para la correcta gestión contable y tributaria.

Por tanto, el conocimiento y la aplicación de las normativas legales sobre depreciación en la contabilidad son fundamentales para asegurar el cumplimiento de las obligaciones tributarias de las empresas en Perú, así como para garantizar la transparencia y el cumplimiento de las disposiciones legales en el ámbito contable.

Consejos para aplicar la depreciación en contabilidad en trámites en Perú

La depreciación en contabilidad es un aspecto crucial en la gestión de activos fijos para las empresas en Perú. Al aplicar la depreciación, es fundamental seguir ciertos consejos para asegurar el cumplimiento de los trámites contables y fiscales. En primer lugar, es importante entender y aplicar correctamente los métodos de depreciación permitidos por la ley peruana, como el método de línea recta o el método de unidades producidas.

Además, se recomienda mantener registros detallados de los activos fijos y sus correspondientes depreciaciones para facilitar auditorías y trámites con la Sunat. En este sentido, llevar un control preciso de la vida útil de cada activo garantiza el cumplimiento de las regulaciones fiscales y contables. Asimismo, es esencial estar al tanto de las actualizaciones y cambios en las normativas relacionadas con la depreciación en Perú, para evitar posibles sanciones o incumplimientos.

En resumen, la correcta aplicación de la depreciación en contabilidad en trámites en Perú requiere comprender los métodos permitidos, mantener registros detallados y estar actualizado en las regulaciones. Estos consejos son fundamentales para garantizar la solidez y legalidad de la gestión de activos fijos en el ámbito empresarial peruano.

¿Cómo calcular la depreciación en contabilidad para trámites en Perú?

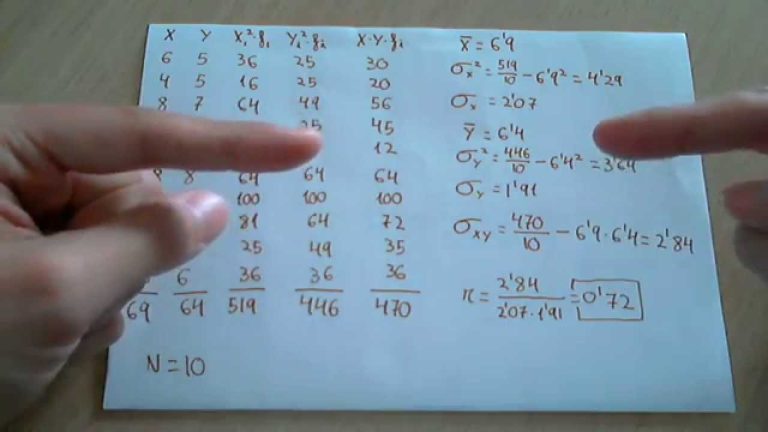

Para calcular la depreciación en contabilidad para trámites en Perú, es importante entender los métodos aceptados por el Servicio de Administración Tributaria (SAT) en el país. El método comúnmente utilizado es el de línea recta, que requiere conocer el costo histórico del activo, su vida útil estimada y el valor residual al final de esa vida útil. El cálculo se realiza dividiendo la diferencia entre el costo histórico y el valor residual por la vida útil restante del activo.

Otro método es el de unidades de producción, que se basa en la cantidad de unidades que el activo puede producir a lo largo de su vida útil. Este método es útil para activos cuya depreciación está directamente relacionada con su producción, como maquinaria en la industria. Es importante consultar con un contador calificado para determinar el método más adecuado para la situación específica de la empresa y seguir las normativas establecidas por las autoridades tributarias en Perú.

El cálculo preciso de la depreciación en contabilidad es fundamental para la correcta presentación de estados financieros y el cumplimiento de obligaciones fiscales. Por lo tanto, es crucial contar con el asesoramiento adecuado y llevar a cabo estos cálculos de acuerdo con las regulaciones locales. El manejo correcto de la depreciación no solo impacta la información financiera de la empresa, sino también su situación fiscal y su capacidad para tomar decisiones estratégicas.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú

Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Gigi: La hermana de Ricardo Mendoza y su papel en trámites en Perú

Gigi: La hermana de Ricardo Mendoza y su papel en trámites en Perú  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites