Prescripción Tributaria en Perú: Todo lo que necesitas saber para tramitarla correctamente

¿Qué es la prescripción tributaria?

La prescripción tributaria es un concepto clave en el ámbito de la fiscalidad peruana. Se refiere al plazo establecido por la ley en el cual la administración tributaria puede exigir el pago de impuestos. Una vez vencido este plazo, el contribuyente no estará obligado a cumplir con dichas obligaciones fiscales.

En el contexto peruano, la prescripción tributaria está regulada por el Código Tributario y establece los plazos en los cuales la Sunat puede exigir el pago de impuestos, así como el plazo en el que el contribuyente puede solicitar la devolución de impuestos pagados de más. Es importante estar al tanto de estos plazos, ya que la prescripción puede generar beneficios para los contribuyentes.

Es fundamental contar con asesoramiento profesional para comprender en detalle cómo opera la prescripción tributaria en Perú, ya que existen ciertas excepciones y condiciones que deben ser consideradas. Conocer esta información puede ser de gran utilidad para los contribuyentes que buscan cumplir con sus obligaciones fiscales de manera adecuada.

En resumen, la prescripción tributaria es un aspecto crucial a tener en cuenta en el ámbito de la fiscalidad peruana, ya que determina los plazos en los que la administración tributaria puede exigir el pago de impuestos y los contribuyentes pueden solicitar la devolución de pagos indebidos.No hay problema. Aquí tienes el contenido SEO para el H2:

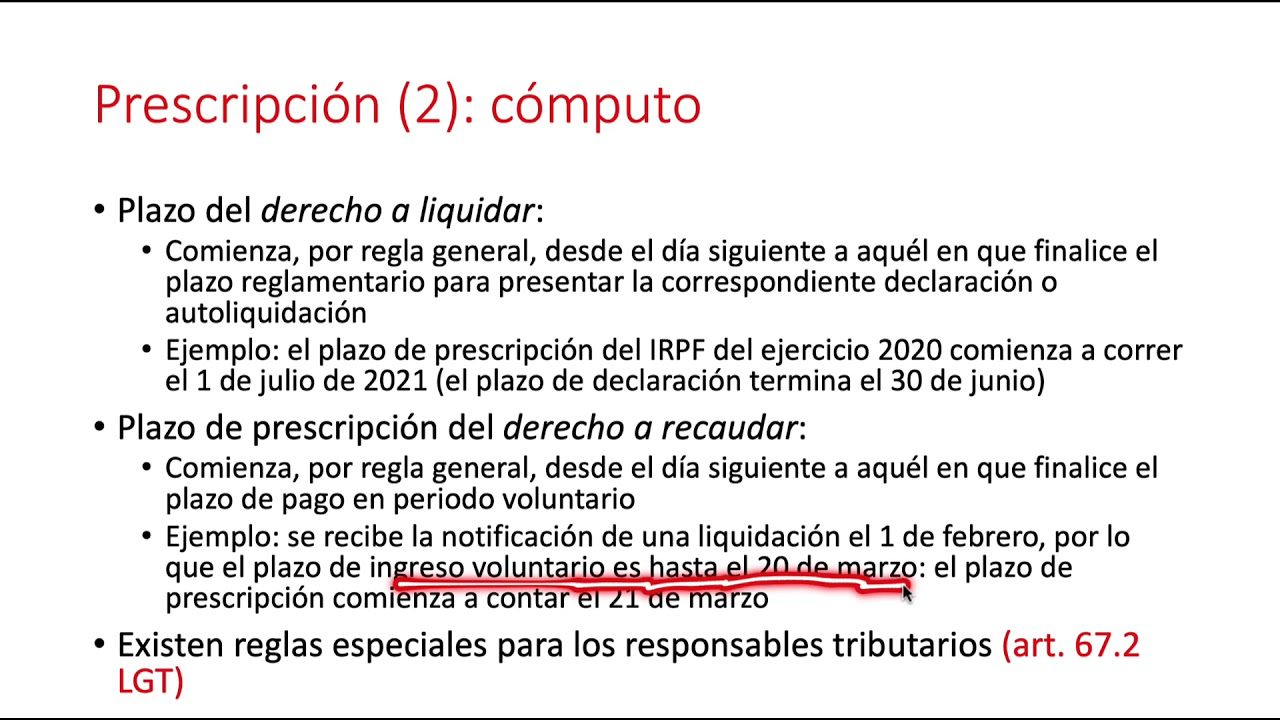

Plazos de la prescripción tributaria en Perú

La prescripción tributaria en Perú es un tema crucial para los contribuyentes que desean estar al tanto de los plazos establecidos por la ley para el cobro de impuestos. En el marco legal peruano, los plazos de prescripción varían según el tipo de impuesto y la situación específica del contribuyente. Es fundamental conocer estos plazos para evitar posibles sanciones o cargos adicionales.

Algunos de los impuestos sujetos a plazos de prescripción incluyen el Impuesto a la Renta, el Impuesto General a las Ventas (IGV), entre otros. Para cada uno de ellos, existen plazos específicos que los contribuyentes deben tener en cuenta para evitar inconvenientes legales. Es importante buscar asesoramiento profesional para comprender completamente los plazos de prescripción tributaria y asegurar el cumplimiento adecuado de las obligaciones fiscales.

En resumen, comprender los plazos de prescripción tributaria en Perú es esencial para garantizar el cumplimiento de las obligaciones fiscales y evitar posibles sanciones. Mantenerse informado sobre estos plazos y buscar asesoramiento profesional puede ayudar a los contribuyentes a gestionar adecuadamente su situación tributaria.

Consecuencias de la prescripción tributaria

La prescripción tributaria conlleva importantes consecuencias para los contribuyentes en el ámbito legal y financiero. En primer lugar, una vez que la deuda tributaria prescribe, el contribuyente ya no está obligado a pagarla, lo que representa un alivio económico significativo. Sin embargo, es fundamental tener en cuenta que la prescripción no exonera al contribuyente de posibles sanciones administrativas o penales relacionadas con la deuda.

Por otro lado, la prescripción de la deuda tributaria puede tener implicaciones en la reputación y la capacidad crediticia del contribuyente. Si bien la deuda ya no es exigible, su existencia previa puede haber dejado huella en los registros financieros, lo que podría dificultar la obtención de créditos o la realización de ciertas transacciones comerciales en el futuro.

Además, es importante considerar que la prescripción de la deuda tributaria no impide que la autoridad fiscal continúe con el proceso de fiscalización, lo que significa que el contribuyente podría estar sujeto a auditorías y evaluaciones adicionales relacionadas con periodos pasados. En este sentido, es crucial contar con asesoramiento especializado para gestionar adecuadamente las implicaciones de la prescripción tributaria.

¿Cómo evitar la prescripción tributaria en Perú?

Evitar la prescripción tributaria en Perú es crucial para evitar sanciones y multas por parte de la autoridad tributaria. Para lograrlo, es fundamental mantener una gestión fiscal transparente y cumplir con las obligaciones tributarias de manera puntual.

Un paso importante es llevar un registro detallado de todas las transacciones y operaciones fiscales, así como mantener actualizada la contabilidad de la empresa. Además, es recomendable contar con asesoría legal especializada para garantizar el cumplimiento de las normativas tributarias y estar al tanto de los plazos y procedimientos para evitar la prescripción.

En caso de recibir notificaciones de la autoridad tributaria, es crucial actuar de manera inmediata y contar con el respaldo de profesionales expertos en la materia para presentar los descargos correspondientes y evitar que la prescripción surta efecto.

Finalmente, la transparencia y el cumplimiento riguroso de las obligaciones fiscales son la clave para evitar la prescripción tributaria en Perú y mantener la situación fiscal de la empresa en regla.

¿Cómo realizar trámites para la prescripción tributaria en Perú?

Realizar trámites para la prescripción tributaria en Perú es un proceso que requiere seguir ciertos pasos establecidos por la normativa fiscal. Primero, es fundamental conocer que la prescripción es el término legal en el cual la administración tributaria ya no puede exigir el pago de una deuda por impuestos.

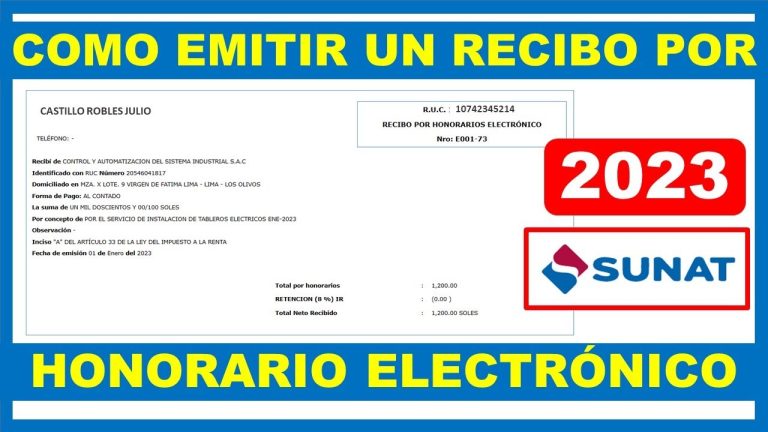

En el caso de Perú, el contribuyente debe presentar una solicitud de prescripción ante la SUNAT, la Superintendencia Nacional de Aduanas y de Administración Tributaria. Es importante proporcionar toda la documentación requerida y cumplir con los requisitos específicos según el tipo de deuda tributaria.

Es recomendable buscar asesoría legal o contable para asegurarse de que se cumplan adecuadamente los requisitos y plazos establecidos por la ley. La correcta gestión de la prescripción tributaria puede significar un alivio financiero para los contribuyentes, pero es crucial seguir el procedimiento de manera precisa para evitar complicaciones futuras.

Lo más buscado:

Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber

Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú

Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú  Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales  Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios

Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios  Chimbote: Descubre a qué región pertenece esta ciudad en Perú

Chimbote: Descubre a qué región pertenece esta ciudad en Perú  DHL Express Perú: Teléfono de contacto y trámites más frecuentes

DHL Express Perú: Teléfono de contacto y trámites más frecuentes  ¿Cómo Saber si mi Curso en Sucamec está Activo? Guía Completa para Trámites en Perú

¿Cómo Saber si mi Curso en Sucamec está Activo? Guía Completa para Trámites en Perú  Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?

Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?