Todo lo que necesitas saber sobre la percepción del IGV en Perú: Trámites y requisitos

¿Qué es la percepción del IGV?

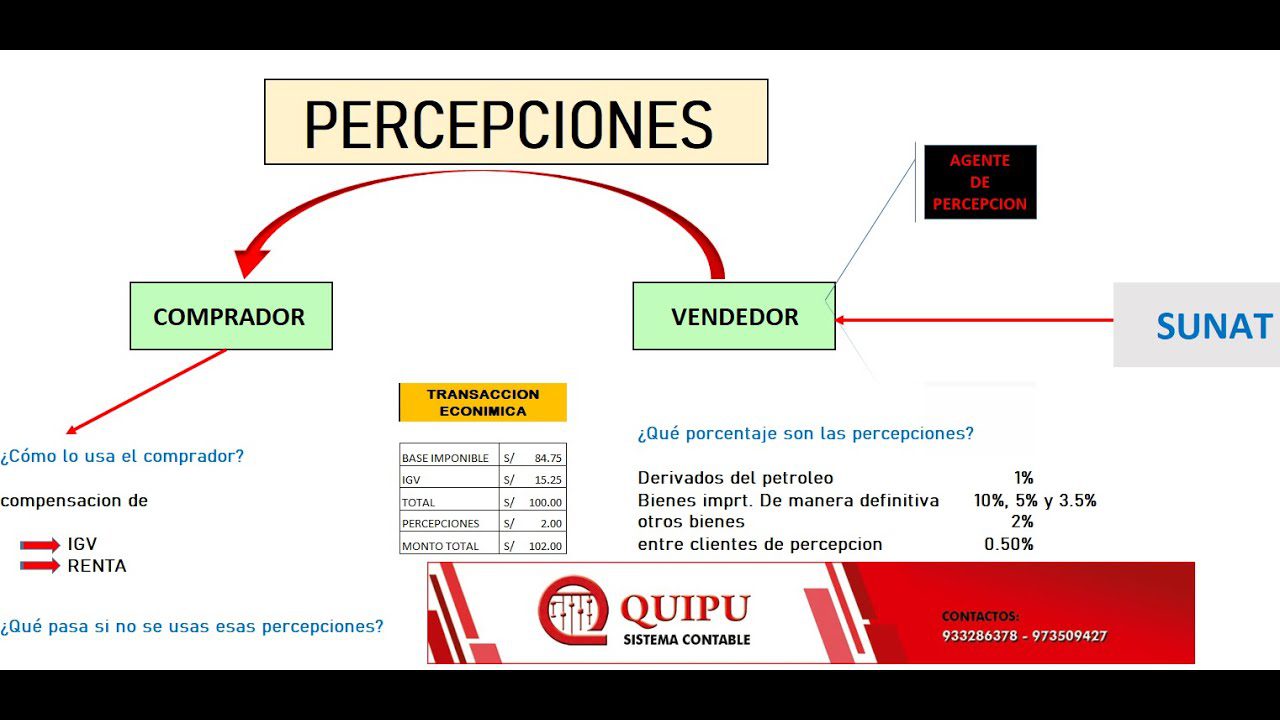

La percepción del IGV, o Impuesto General a las Ventas, es un mecanismo que permite recaudar de manera anticipada el impuesto a las ventas realizadas por ciertos contribuyentes. Este mecanismo busca asegurar el pago del IGV por parte de los clientes, evitando la evasión y el incumplimiento tributario. En Perú, este sistema se aplica a bienes y servicios determinados, como una medida para controlar la recaudación fiscal.

En el contexto peruano, la percepción del IGV se aplica a las operaciones sujetas al Régimen de Percepciones del IGV, establecido por la SUNAT. Las empresas y personas naturales que realizan operaciones gravadas deben aplicar este mecanismo de percepción, cumpliendo con las disposiciones y porcentajes establecidos por la normativa tributaria. Es importante tener en cuenta que la percepción del IGV no es un impuesto adicional, sino una forma de recaudar de manera anticipada el impuesto a las ventas.

El objetivo principal de la percepción del IGV es garantizar la recaudación tributaria y prevenir la elusión fiscal. Para los contribuyentes sujetos a este régimen, es fundamental conocer las obligaciones y procedimientos asociados a la aplicación de la percepción del IGV, así como mantenerse al tanto de las actualizaciones normativas que puedan impactar en su cumplimiento tributario. Este mecanismo, aunque puede generar ciertas complejidades en la gestión administrativa, contribuye a la formalización y transparencia en las transacciones comerciales en el país.

¿Quiénes deben aplicar la percepción del IGV?

El tema de la percepción del IGV en Perú es importante para entender quiénes están obligados a aplicar dicha percepción en sus operaciones comerciales. En este sentido, las personas jurídicas, incluyendo empresas individuales y sucesiones indivisas, así como los consorcios, deben aplicar la percepción del IGV cuando sus clientes sean sujetos afectos a dicho impuesto.

Asimismo, los negocios que realicen operaciones de compra y venta de bienes o prestación de servicios, y que se encuentren en el Régimen General del impuesto, también deben considerar la aplicación de la percepción del IGV. Es importante tener en cuenta que la percepción del IGV es una obligación adicional a la declaración y pago del impuesto general a las ventas, por lo que los contribuyentes deben estar al tanto de las disposiciones legales correspondientes para cumplir adecuadamente con esta obligación.

En resumen, aquellos contribuyentes que realicen operaciones sujetas a la percepción del IGV deben estar informados y cumplir con las normativas establecidas para evitar sanciones y cumplir con sus obligaciones tributarias de manera correcta. Es fundamental que los responsables de la gestión de impuestos en las empresas estén al tanto de quiénes deben aplicar la percepción del IGV y cómo llevar a cabo este proceso de manera adecuada.

¿Cómo realizar la percepción del IGV en trámites comerciales?

Para realizar la percepción del IGV en trámites comerciales en Perú, es necesario seguir ciertos pasos establecidos por la normativa tributaria. En primer lugar, es fundamental contar con la autorización como agente de percepción, la cual se obtiene a través del Registro Único de Contribuyentes (RUC) y el cumplimiento de ciertos requisitos. Una vez autorizado, se debe identificar correctamente las operaciones sujetas a percepción de acuerdo a la normativa vigente.

Una vez identificadas las operaciones sujetas a percepción, es necesario emitir los comprobantes de pago respectivos con la indicación de la percepción del IGV. Además, se deben calcular y retener correctamente los montos correspondientes a la percepción, los cuales deberán ser declarados y/o pagados en los plazos establecidos por la SUNAT. Es importante tener en cuenta que el incumplimiento de las obligaciones como agente de percepción puede acarrear sanciones y penalidades establecidas por la normativa tributaria.

En resumen, realizar la percepción del IGV en trámites comerciales en Perú implica obtener la autorización como agente de percepción, identificar las operaciones sujetas a percepción, emitir los comprobantes de pago con la indicación correspondiente, calcular y retener los montos de percepción, así como cumplir con las obligaciones de declaración y pago ante la SUNAT. Es fundamental estar al tanto de las disposiciones legales vigentes para garantizar el cumplimiento adecuado de estas obligaciones.

Beneficios de aplicar la percepción del IGV en trámites empresariales

La aplicación de la percepción del IGV en los trámites empresariales en Perú ofrece una serie de beneficios significativos para las empresas. Uno de los principales beneficios es la simplificación de los trámites fiscales, ya que al aplicar la percepción del IGV, se simplifica el proceso de declaración y pago de impuestos.

Otro beneficio importante es la reducción del riesgo de contingencias tributarias. Al realizar la percepción del IGV de manera adecuada, las empresas pueden evitar sanciones y multas por incumplimiento de obligaciones tributarias, lo que garantiza una mayor seguridad jurídica en sus operaciones.

Además, la aplicación de la percepción del IGV puede mejorar la liquidez de las empresas. Al percibir el impuesto al momento de la venta, las empresas pueden contar con fondos adicionales que pueden ser utilizados para financiar sus operaciones, inversiones o para cumplir con otros compromisos financieros.

Consideraciones finales sobre la percepción del IGV en trámites en Perú

Las consideraciones finales sobre la percepción del IGV en trámites en Perú son de suma importancia para quienes realizan operaciones comerciales en el país. Es crucial tener en cuenta que la percepción del IGV puede impactar significativamente en los procesos de compra y venta, así como en la gestión de trámites fiscales. Es fundamental comprender los procedimientos y requisitos establecidos por la SUNAT para la correcta aplicación de la percepción del IGV en los trámites.

Además, es relevante destacar que el cumplimiento de las disposiciones legales relacionadas con la percepción del IGV es crucial para evitar posibles sanciones y contingencias fiscales. Por ello, es indispensable para los contribuyentes estar actualizados y bien informados sobre las normativas vigentes en relación a este tema.

Por último, es recomendable contar con el asesoramiento de profesionales especializados en temas tributarios para asegurar el manejo adecuado de la percepción del IGV en los trámites en Perú. El conocimiento experto en la materia puede brindar seguridad y claridad en el cumplimiento de las obligaciones fiscales para evitar complicaciones en el desarrollo de las actividades comerciales.

Lo más buscado:

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú

Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú  Guía completa: Cómo ver y descargar tus facturas emitidas en SUNAT de manera fácil y rápida en Perú

Guía completa: Cómo ver y descargar tus facturas emitidas en SUNAT de manera fácil y rápida en Perú  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Guía paso a paso: Cómo ver tus movimientos en el BCP de manera rápida y fácil en Perú

Guía paso a paso: Cómo ver tus movimientos en el BCP de manera rápida y fácil en Perú  Descarga gratis el modelo de solicitud para pedir algo en formato PDF | Trámites en Perú

Descarga gratis el modelo de solicitud para pedir algo en formato PDF | Trámites en Perú