Guía completa para entender el patrimonio fideicomitido en Perú: trámites y regulaciones

¿Qué es el patrimonio fideicometido en Perú?

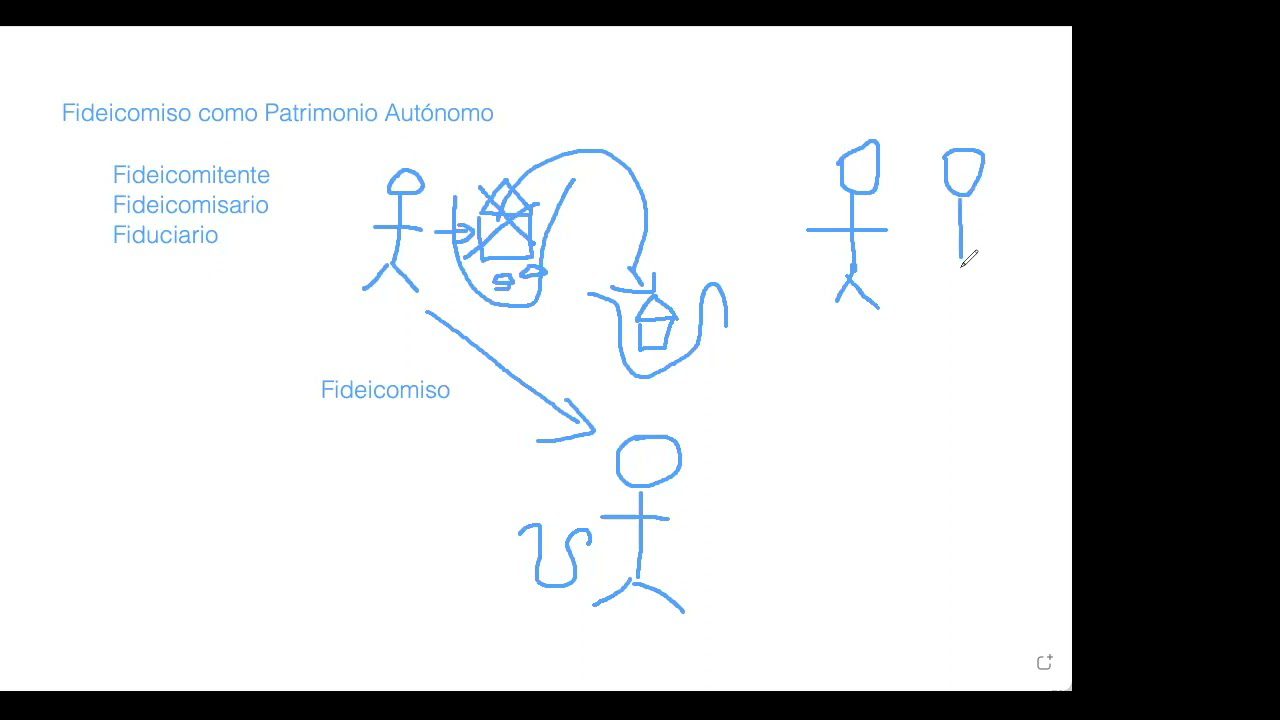

El patrimonio fideicometido en Perú se refiere a un tipo de fideicomiso en el cual una persona, conocida como fideicomitente, transfiere bienes a otra persona, el fideicomisario, para que los administre en beneficio de un tercero, denominado beneficiario. En este contexto, el fideicomiso adquiere un rol de protección y asegura que los bienes sean utilizados de acuerdo a los fines establecidos por el fideicomitente.

En el marco legal peruano, el patrimonio fideicometido se rige por la Ley de Fideicomiso, la cual establece los procedimientos y requisitos para su constitución, administración y extinción. Este instrumento es utilizado en diversas situaciones, como la protección y administración de bienes para fines específicos, tal como la educación, la salud o el cuidado de personas con discapacidad.

Es importante destacar que el patrimonio fideicometido en Perú ofrece una alternativa segura y transparente para la gestión de bienes, brindando confianza y protección a las partes involucradas. Esta figura legal no solo brinda seguridad jurídica, sino que también contribuye al desarrollo de soluciones financieras y patrimoniales que pueden resultar beneficiosas en diferentes contextos y escenarios.

Requisitos para la creación de un patrimonio fideicometido en Perú

Los requisitos para la creación de un patrimonio fideicometido en Perú son fundamentales para asegurar el cumplimiento legal y la protección de los activos involucrados. Para iniciar el proceso, es necesario contar con un acuerdo de fideicomiso debidamente redactado y firmado por las partes involucradas, donde se detallen claramente los bienes y recursos que formarán parte del patrimonio fideicometido. Además, se requiere la designación de un fiduciario debidamente autorizado por la Superintendencia de Banca, Seguros y AFP (SBS), quien será el encargado de administrar el patrimonio de acuerdo a lo estipulado en el contrato.

En adición, es crucial que el fideicomitente cumpla con los requisitos establecidos por la SBS para la constitución y operación de un fideicomiso, lo cual incluye la presentación de la documentación necesaria y el cumplimiento de los procedimientos establecidos. Asimismo, es indispensable la inscripción del fideicomiso en el Registro de Fideicomisos de la SBS, lo cual garantiza su validez y transparencia.

Es importante destacar que el cumplimiento de estos requisitos garantiza la seguridad y eficacia del patrimonio fideicometido, ofreciendo protección tanto para el fideicomitente como para los beneficiarios involucrados en el proceso. El adecuado cumplimiento normativo y administrativo resulta crucial para asegurar el correcto funcionamiento y protección de los bienes y recursos bajo la figura del fideicomiso en Perú.

Proceso legal para constituir un patrimonio fideicometido en Perú

Para constituir un patrimonio fideicometido en Perú, es necesario seguir un proceso legal específico. El primer paso es redactar un documento de constitución que incluya las cláusulas relevantes, como la designación del fiduciario, los beneficiarios y las condiciones de administración del patrimonio. Este documento debe ser suscrito ante notario público para que tenga validez legal.

Una vez redactado el documento, se debe presentar ante la Superintendencia del Mercado de Valores (SMV) para su aprobación. La SMV verificará que el patrimonio fideicometido cumpla con las normativas y requisitos establecidos por la ley. Es importante asegurarse de cumplir con todos los requisitos legales y fiscales para evitar complicaciones en el proceso de constitución.

Finalmente, una vez aprobado por la SMV, se procede a la inscripción del patrimonio fideicometido en el Registro de Fideicomisos de la SMV. Este registro es fundamental para la validez y transparencia del patrimonio fideicometido. Es crucial contar con asesoramiento legal especializado para garantizar que todo el proceso se realice de acuerdo con la normativa peruana vigente.

Beneficios fiscales del patrimonio fideicometido en Perú

Al invertir en un patrimonio fideicometido en Perú, los inversores pueden beneficiarse de ventajas fiscales que hacen que esta figura sea atractiva. En primer lugar, los fideicomisos están exonerados del Impuesto a la Renta, lo que significa que los ingresos generados por los activos fideicomitidos no están sujetos a este impuesto. Esta exoneración puede suponer un ahorro significativo para los inversionistas.

Además, el patrimonio fideicometido puede ofrecer ventajas en términos de planificación fiscal. Los activos fideicomitidos no forman parte del patrimonio personal de los beneficiarios, lo que puede tener implicaciones positivas en términos de herencia y sucesiones. Esta estructura puede ofrecer una forma eficiente de administrar y transferir el patrimonio.

Otro beneficio fiscal importante es la posibilidad de diferir el pago de impuestos. Al invertir a través de un fideicomiso, los impuestos sobre las ganancias de capital pueden diferirse hasta que se produzca la distribución de los activos. Esto puede ser beneficioso para los inversionistas que desean maximizar el rendimiento de sus inversiones a largo plazo.

En resumen, el patrimonio fideicometido en Perú ofrece una serie de beneficios fiscales que pueden hacerlo una opción atractiva para los inversionistas que buscan optimizar su carga tributaria y planificar su patrimonio de manera eficiente.

Aspectos a considerar al administrar un patrimonio fideicometido en Perú

Al administrar un patrimonio fideicometido en Perú, es crucial tener en cuenta la legislación y regulaciones locales que rigen esta modalidad de administración de bienes. Es fundamental asegurarse de cumplir con las disposiciones establecidas por la Superintendencia del Mercado de Valores (SMV) y demás entidades regulatorias pertinentes. Además, es importante contar con un fiduciario debidamente autorizado por la SMV para garantizar el cumplimiento de las obligaciones legales y velar por los intereses de los beneficiarios.

Otro aspecto relevante es la selección cuidadosa de los activos que formarán parte del patrimonio fideicometido. Es necesario evaluar detenidamente la diversificación de la cartera de inversiones y considerar aspectos como el riesgo, la liquidez y la rentabilidad de los activos. Asimismo, se debe prestar atención a la documentación y formalidades requeridas para la constitución y administración del fideicomiso, asegurando el cumplimiento de los requisitos legales para evitar posibles contingencias.

En el contexto peruano, la transparencia y la rendición de cuentas son aspectos fundamentales en la administración de un patrimonio fideicometido. Es imprescindible mantener registros precisos y oportunos de las operaciones, así como proporcionar informes periódicos a los beneficiarios, cumpliendo con los estándares de transparencia y diligencia debida establecidos por la normativa aplicable. El cumplimiento riguroso de estos aspectos contribuye a fortalecer la confianza y la seguridad en la administración del patrimonio fideicometido en el contexto peruano.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación

Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú

Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú