Todo lo que necesitas saber sobre la Ley del Sistema Financiero en Perú: Trámites y requerimientos

¿Qué es la Ley del Sistema Financiero en Perú?

La Ley del Sistema Financiero en Perú es un marco legal que regula y supervisa las actividades financieras dentro del país. Esta ley establece las normativas y requisitos que las entidades financieras deben cumplir para operar en el mercado peruano. Además, proporciona lineamientos para promover la estabilidad y solidez de todo el sistema financiero, en consonancia con las regulaciones internacionales.

Dentro de la Ley del Sistema Financiero en Perú se abordan aspectos como la creación y funcionamiento de entidades financieras, la protección al consumidor, la prevención del lavado de activos y financiamiento del terrorismo, entre otros temas relevantes para el correcto desarrollo del sistema financiero del país. Esta legislación es crucial para garantizar la transparencia, eficiencia y confianza en las operaciones financieras dentro de Perú.

Es importante destacar que la Ley del Sistema Financiero en Perú también se enfoca en regular las actividades de supervisión y control a cargo de la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos de Pensiones (SBS), entidad encargada de velar por el cumplimiento de las regulaciones establecidas, así como de garantizar la estabilidad y solvencia del sistema financiero peruano.

Requisitos para Cumplir con la Ley del Sistema Financiero

Para cumplir con la Ley del Sistema Financiero en Perú, es esencial que las entidades financieras cumplan con ciertos requisitos establecidos por los organismos reguladores. Estos requisitos incluyen la presentación de informes financieros periódicos, la implementación de medidas de seguridad cibernética, así como el cumplimiento de las normativas contra el lavado de activos y financiamiento del terrorismo.

Las entidades financieras también están obligadas a realizar evaluaciones de riesgos y controles internos, con el fin de garantizar la solidez y estabilidad del sistema. Adicionalmente, es fundamental que cumplan con los requisitos de transparencia y protección al consumidor, ofreciendo información clara y accesible en sus productos y servicios.

Asimismo, es importante que las entidades financieras estén al tanto de las actualizaciones y modificaciones en la legislación financiera, para asegurar el cumplimiento continuo de las normativas. Esto implica mantenerse informado sobre los cambios en las regulaciones y adaptar sus procesos y prácticas conforme a las nuevas exigencias legales.

Proceso para Regularizar tu Situación bajo la Ley del Sistema Financiero

Sin problema, aquí está el contenido SEO para el H2:

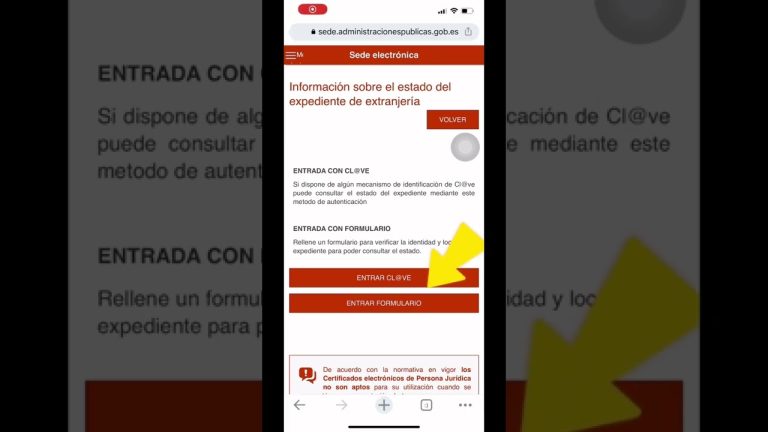

Si te encuentras en una situación que requiere regularizar tu estatus bajo la Ley del Sistema Financiero en Perú, es importante seguir un proceso claro y bien definido. Este proceso se centra en cumplir con las disposiciones legales y los requisitos establecidos por las entidades reguladoras, con el fin de asegurar tu adecuada situación financiera.

Primero, es fundamental reunir toda la documentación necesaria que respalde tu situación financiera actual. Esto puede incluir estados de cuenta, contratos de préstamos, comprobantes de ingresos, entre otros. Presentar esta documentación de manera completa y organizada es crucial para iniciar el proceso de regularización de manera efectiva.

Una vez que tengas toda la documentación necesaria, el siguiente paso es acercarte a la entidad reguladora correspondiente. Allí deberás seguir los procedimientos establecidos para solicitar la regularización de tu situación financiera, respetando los plazos y requisitos establecidos por la ley.

Es importante tener en cuenta que el proceso para regularizar tu situación bajo la Ley del Sistema Financiero puede variar dependiendo de tu situación particular, por lo que es recomendable buscar asesoramiento profesional para garantizar que estás cumpliendo con todos los requisitos de manera adecuada.

Infracciones Comunes a la Ley del Sistema Financiero en Perú

En el marco de la ley del sistema financiero en Perú, es crucial conocer las infracciones comunes que puedan surgir en este ámbito. Entre las irregularidades más frecuentes se encuentran el incumplimiento de las normas sobre prevención de lavado de activos y financiamiento del terrorismo, así como la falta de transparencia en las operaciones financieras.

Además, es importante destacar que el manejo inadecuado de la información confidencial de los clientes, la omisión en el reporte de operaciones sospechosas y la realización de transacciones no autorizadas también constituyen faltas graves dentro del marco legal del sistema financiero en Perú.

Estas infracciones, de no ser abordadas de manera oportuna y conforme a la normativa vigente, pueden acarrear sanciones significativas y generar complicaciones legales tanto para las entidades financieras como para los involucrados en dichas conductas irregulares.

Consecuencias de No Cumplir con la Ley del Sistema Financiero en Perú

El incumplimiento de la Ley del Sistema Financiero en Perú conlleva graves consecuencias que pueden afectar tanto a individuos como a empresas. En primer lugar, la falta de cumplimiento de las regulaciones financieras puede resultar en sanciones económicas significativas impuestas por las autoridades pertinentes. Estas multas pueden impactar negativamente en las finanzas de la entidad infractora e incluso poner en riesgo su viabilidad financiera.

Además, el no cumplir con las disposiciones establecidas en la Ley del Sistema Financiero puede acarrear acciones legales que pueden resultar en procesos judiciales, con el consiguiente desgaste de recursos y tiempo para la entidad involucrada. Esto no solo afecta la imagen y reputación de la organización, sino que también puede derivar en una pérdida de confianza por parte de los clientes y socios comerciales.

Por otro lado, el incumplimiento de las regulaciones financieras puede resultar en la prohibición de realizar ciertas operaciones, transacciones o actividades financieras, lo que limita la capacidad de la entidad para operar de manera eficiente y afecta su desarrollo y crecimiento en el mercado. Además, la exclusión de ciertos servicios financieros puede impactar negativamente en la gestión de los recursos económicos y la planificación financiera de la entidad.

Lo más buscado:

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales  Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber

Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber  Chimbote: Descubre a qué región pertenece esta ciudad en Perú

Chimbote: Descubre a qué región pertenece esta ciudad en Perú  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?

Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?  Descubre las Sedes de Sunarp en Lima: Direcciones y Trámites

Descubre las Sedes de Sunarp en Lima: Direcciones y Trámites  Descubre Cómo Consultar los Resultados de Laboratorio en Clínica Internacional | Guía Completa para Trámites en Perú

Descubre Cómo Consultar los Resultados de Laboratorio en Clínica Internacional | Guía Completa para Trámites en Perú  Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú

Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú  Guía completa de tablas SUNAT en Excel: Todo lo que necesitas para tus trámites en Perú

Guía completa de tablas SUNAT en Excel: Todo lo que necesitas para tus trámites en Perú  Pucallpa: Descubre a qué departamento pertenece esta ciudad en Perú para tus trámites

Pucallpa: Descubre a qué departamento pertenece esta ciudad en Perú para tus trámites