Todo lo que necesitas saber sobre los ingresos de capital en Perú: trámites, requisitos y más

¿Qué son los Ingresos de Capital y cómo afectan a los contribuyentes peruanos?

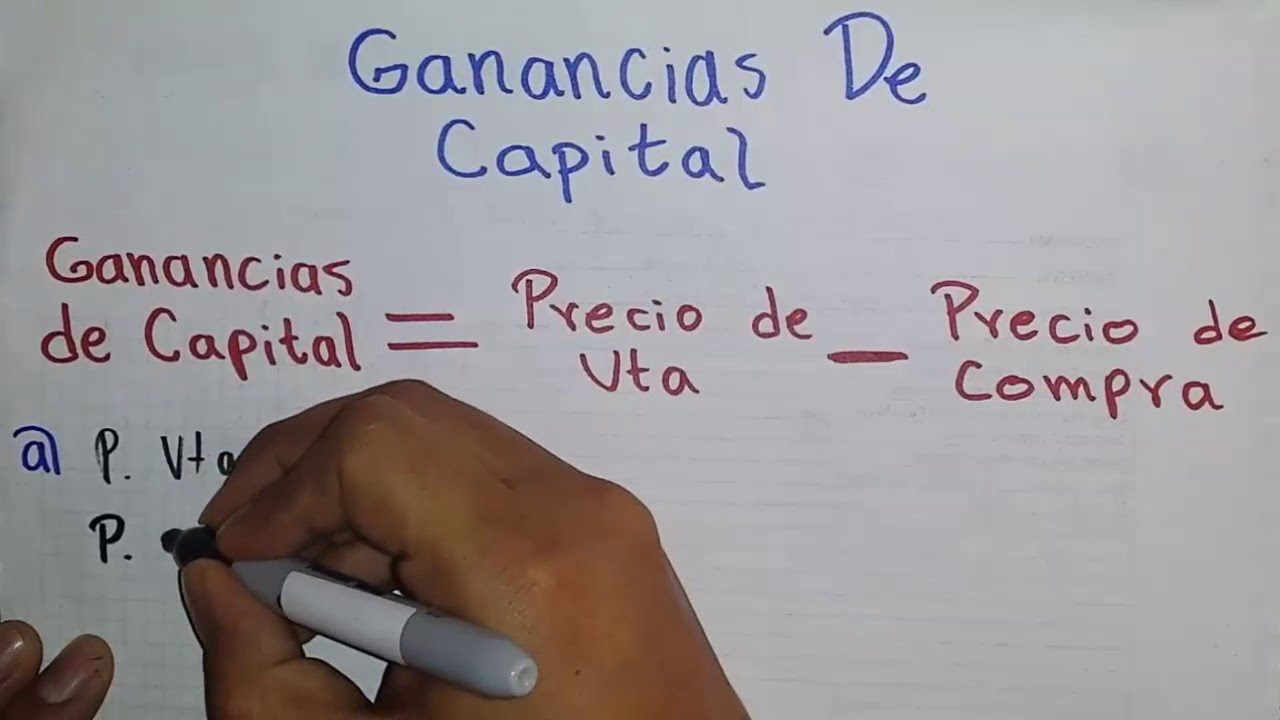

Los ingresos de capital se refieren a las ganancias provenientes de la venta de activos financieros o bienes de capital, como acciones, bonos, inmuebles o vehículos. En el ámbito tributario peruano, estos ingresos están sujetos a ciertas normativas y regulaciones que afectan a los contribuyentes. En el contexto de Perú, los ingresos de capital pueden generar impuestos sobre la renta, los cuales deben ser declarados y pagados de acuerdo con las disposiciones fiscales vigentes.

Para los contribuyentes peruanos, es importante estar al tanto de cómo se clasifican y gravan los ingresos de capital, ya que esto puede impactar en su declaración de impuestos y en las obligaciones fiscales que deben cumplir. El conocimiento sobre las implicancias fiscales de los ingresos de capital puede ayudar a los contribuyentes a tomar decisiones financieras más informadas y a planificar adecuadamente su situación tributaria.

Es fundamental que los contribuyentes peruanos se mantengan actualizados sobre las disposiciones legales relacionadas con los ingresos de capital, con el fin de cumplir con sus obligaciones fiscales de manera precisa y evitar posibles sanciones o problemas con la administración tributaria. El asesoramiento profesional y la comprensión clara de las implicancias fiscales de los ingresos de capital son clave para garantizar el cumplimiento tributario adecuado en el contexto peruano.

Requisitos y trámites para declarar los Ingresos de Capital en Perú

Para declarar los ingresos de capital en Perú, es importante cumplir con ciertos requisitos y llevar a cabo trámites específicos. En primer lugar, los contribuyentes que perciban ingresos de capital deben estar inscritos en el Registro Único de Contribuyentes (RUC) y mantener su situación tributaria al día. Además, es necesario presentar la declaración jurada anual de los ingresos de capital, la cual debe incluir información detallada sobre los ingresos obtenidos a lo largo del año.

Otro requisito fundamental es llevar un registro detallado de los ingresos de capital, incluyendo documentación respaldatoria como contratos, comprobantes de pago, estados de cuenta, entre otros. Asimismo, es importante estar al tanto de las fechas límite para la presentación de la declaración y el pago de impuestos correspondientes, evitando posibles sanciones por incumplimiento.

En cuanto a los trámites, es fundamental estar al tanto de cualquier cambio en la normativa tributaria relacionada con los ingresos de capital, así como de los formularios y procedimientos establecidos por la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT) para la declaración de dichos ingresos.

La correcta declaración y cumplimiento de los trámites relacionados con los ingresos de capital en Perú garantizará el cumplimiento de las obligaciones tributarias y evitará posibles inconvenientes legales.

Consecuencias de no declarar correctamente los Ingresos de Capital en Perú

Declarar correctamente los ingresos de capital en Perú es crucial para evitar consecuencias legales y financieras. La omisión o la incorrecta declaración de estos ingresos puede acarrear sanciones y multas por parte de la Administración Tributaria. Además, podría resultar en una revisión exhaustiva de las declaraciones financieras, lo que generaría complicaciones adicionales y posibles acciones legales.

La falta de declarar los ingresos de capital también puede impactar negativamente en la reputación financiera y legal de la persona o empresa involucrada, lo que podría conllevar dificultades para realizar transacciones financieras futuras o acceder a determinados servicios y productos bancarios.

Es importante recordar que las autoridades peruanas están cada vez más enfocadas en la detección de evasión fiscal y declaración fraudulenta de ingresos, por lo que ignorar o subdeclarar los ingresos de capital representa un riesgo considerable. Por tanto, es fundamental cumplir con las obligaciones tributarias y asegurarse de declarar de manera precisa todos los ingresos de capital generados en el país.

Consejos para maximizar los Ingresos de Capital de manera legal y segura en Perú

Maximizar los ingresos de capital en Perú es una meta buscada por muchos inversionistas y emprendedores. Sin embargo, es fundamental asegurarse de que estos ingresos se obtengan de manera legal y segura. En este artículo, exploraremos algunos consejos prácticos para lograr este objetivo.

En primer lugar, es crucial entender y cumplir con las regulaciones fiscales y financieras en Perú. Esto implica mantener registros precisos, presentar declaraciones de impuestos de manera oportuna y asegurarse de cumplir con todas las obligaciones legales relacionadas con los ingresos de capital.

Además, considerar la diversificación de las inversiones puede ser una estrategia efectiva para maximizar los ingresos de capital de forma segura. Al distribuir los fondos en diferentes activos financieros o negocios, se puede reducir el riesgo y aumentar las oportunidades de rendimiento a largo plazo.

Otro consejo importante es buscar asesoramiento profesional. Contar con la orientación de expertos en materia financiera y legal puede brindar seguridad y claridad en las decisiones relacionadas con los ingresos de capital, garantizando que se realicen de manera legal y que se maximice su potencial.

¿Cómo obtener asesoramiento profesional para optimizar tus Ingresos de Capital en Perú?

Si estás buscando asesoramiento profesional para maximizar tus ingresos de capital en Perú, es fundamental buscar expertos en finanzas y asesoría fiscal que estén familiarizados con las regulaciones y leyes locales. Un primer paso importante es investigar y seleccionar una firma de asesoría financiera reconocida en el mercado peruano, con un historial comprobado de éxito en la optimización de ingresos de capital para sus clientes.

Otra opción es buscar recomendaciones de otros empresarios o inversores que hayan tenido éxito optimizando sus ingresos de capital en el contexto peruano, para obtener referencias confiables de asesores financieros. Asimismo, es crucial verificar que el asesor tenga conocimientos actualizados sobre las leyes y regulaciones fiscales en Perú, para garantizar que puedan brindar un asesoramiento preciso y efectivo.

Además, es recomendable programar reuniones o entrevistas con posibles asesores financieros para discutir en detalle sus servicios, enfoques y metodologías para maximizar los ingresos de capital en el entorno empresarial peruano. Esta etapa de evaluación te permitirá seleccionar al asesor más adecuado para tus necesidades específicas de optimización de ingresos de capital en Perú.

Lo más buscado:

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales  Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú

Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú  Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber

Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber  Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Todo lo que necesitas saber sobre la validación de expedientes en SIS Central en Perú

Todo lo que necesitas saber sobre la validación de expedientes en SIS Central en Perú  Chimbote: Descubre a qué región pertenece esta ciudad en Perú

Chimbote: Descubre a qué región pertenece esta ciudad en Perú  Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú

Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú  ¿Cuál es el número de pasaporte peruano? Todo lo que necesitas saber sobre trámites en Perú

¿Cuál es el número de pasaporte peruano? Todo lo que necesitas saber sobre trámites en Perú  Descubre Cómo Obtener el Año de Fabricación de un Vehículo por VIN en Perú: Guía Completa

Descubre Cómo Obtener el Año de Fabricación de un Vehículo por VIN en Perú: Guía Completa