La fórmula de depreciación: guía completa para trámites en Perú

1. ¿Qué es la Fórmula de Depreciación?

La fórmula de depreciación es un cálculo utilizado para estimar la disminución del valor de un activo a lo largo del tiempo. En el contexto de contabilidad y finanzas, la depreciación se refiere al proceso de asignar el costo de un activo tangible a lo largo de su vida útil. Esta fórmula es importante para calcular correctamente la pérdida de valor de activos como maquinaria, equipos, vehículos y propiedades.

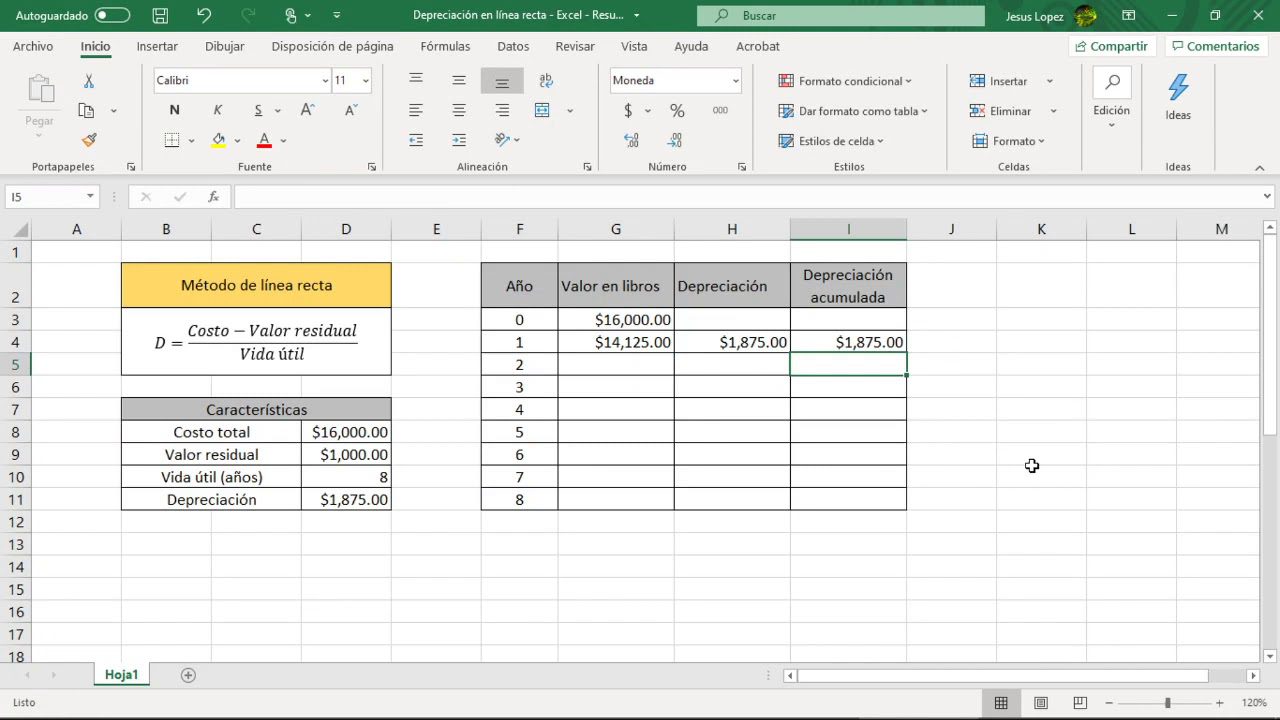

La fórmula de depreciación más comúnmente utilizada es la de línea recta, que distribuye uniformemente el costo depreciable del activo a lo largo de su vida útil. Esta fórmula se expresa como costo del activo menos valor de salvamento, dividido por el número de años de vida útil. Es crucial entender y aplicar correctamente esta fórmula para cumplir con las normativas contables y fiscales.

En el contexto de Perú, el conocimiento sobre la fórmula de depreciación es fundamental para las empresas y negocios que deben informar de manera precisa la disminución del valor de sus activos en sus estados financieros. Tener un entendimiento claro de esta fórmula puede ayudar a evitar posibles errores en la contabilidad y cumplir con las regulaciones locales relacionadas con los activos fijos y sus depreciaciones.

2. Normativa Legal sobre Depreciación en Perú

La normativa legal sobre depreciación en Perú es de suma importancia para las empresas y contribuyentes que deben calcular y contabilizar la depreciación de sus activos fijos. En Perú, la normativa respecto a la depreciación se encuentra regida por la Ley del Impuesto a la Renta, que establece las pautas y procedimientos para el cálculo de la depreciación de los activos fijos.

Es fundamental para las empresas peruanas conocer y cumplir con las disposiciones legales relacionadas con la depreciación, ya que esto tiene implicaciones directas en la determinación de la base imponible y en el pago de impuestos. Además, el incumplimiento de las normativas relacionadas con la depreciación puede resultar en sanciones y multas por parte de la autoridad tributaria en Perú.

En este sentido, es crucial que las empresas en Perú mantengan un estricto cumplimiento de la normativa legal sobre depreciación, asegurándose de llevar a cabo el cálculo de la depreciación de acuerdo con las disposiciones establecidas en la Ley del Impuesto a la Renta. Esto no solo garantiza el cumplimiento legal, sino que también contribuye a una gestión financiera transparente y responsable.

En resumen, la normativa legal sobre depreciación en Perú es un aspecto fundamental que las empresas y contribuyentes deben tener en cuenta para asegurar el cumplimiento de las obligaciones fiscales y evitar posibles sanciones.

3. Fórmulas y Métodos de Cálculo

En el contexto de la depreciación de activos, existen diferentes fórmulas y métodos de cálculo que las empresas pueden utilizar para estimar la disminución del valor de sus bienes con el paso del tiempo. Uno de los métodos más comunes es el de depreciación lineal, el cual distribuye el costo de un activo de forma uniforme a lo largo de su vida útil.

Otro método es la depreciación acelerada, que permite a las empresas deducir mayores cantidades de valor en los primeros años de vida útil del activo. Esto puede generar beneficios fiscales inmediatos para las organizaciones. Asimismo, el método de depreciación de unidades producidas involucra la estimación del valor de un activo con base en el número de unidades que se espera producir durante su vida útil.

Es fundamental que las empresas en Perú conozcan y apliquen las fórmulas y métodos de cálculo de depreciación de manera adecuada, ya que esto no solo afecta la contabilidad y la declaración de impuestos, sino que también influye en la valoración real de los activos y, por ende, en la toma de decisiones financieras estratégicas.

“`html

4. Beneficios Fiscales por Depreciación

Los beneficios fiscales por depreciación son una ventaja significativa para los propietarios de activos fijos en Perú. La depreciación es un gasto deducible que permite a las empresas reducir su base imponible, lo que resulta en un menor impuesto a pagar. Al calcular la depreciación de los activos, las empresas pueden obtener un beneficio fiscal adicional al disminuir sus costos tributarios.

Otro beneficio de la depreciación es que proporciona liquidez a las empresas al reducir el impuesto a pagar. Al tener un menor pago de impuestos, las organizaciones disponen de más capital para reinvertir en sus operaciones, expandirse o realizar mejoras. Esto puede tener un impacto positivo en la salud financiera de las empresas y en su capacidad para crecer y ser más competitivas en el mercado.

Además, la depreciación fiscal puede incentivar la inversión en activos fijos, ya que al ofrecer beneficios fiscales, se promueve la modernización y renovación de equipos y maquinaria. Esto puede impulsar la productividad y la eficiencia en las empresas, contribuyendo al desarrollo económico del país.

“`

5. Asesoramiento Profesional en Depreciación de Activos

El asesoramiento profesional en depreciación de activos es vital para las empresas en Perú que buscan cumplir con las regulaciones fiscales y contables. La correcta depreciación de activos no solo asegura el cumplimiento normativo, sino que también puede tener un impacto significativo en las finanzas de la empresa. Un asesor experimentado puede ofrecer orientación sobre el método de depreciación más adecuado para los activos de la empresa, considerando factores como el tipo de activo, su vida útil y las regulaciones fiscales vigentes.

En el contexto peruano, es crucial contar con un asesoramiento especializado que comprenda las normativas fiscales específicas de depreciación de activos en el país. Además, un asesor profesional puede ayudar a las empresas a aprovechar al máximo las deducciones fiscales disponibles mediante una correcta depreciación de activos. Este tipo de asesoramiento no solo contribuye a la conformidad fiscal, sino que también puede proporcionar a las empresas una visión clara de su situación financiera y fiscal, facilitando la toma de decisiones informadas.

Al buscar asesoramiento en depreciación de activos, las empresas peruanas pueden garantizar que están cumpliendo con las regulaciones locales y maximizando los beneficios fiscales disponibles. Un asesoramiento profesional sólido puede ofrecer a las empresas la tranquilidad de que sus prácticas de depreciación están alineadas con las normativas vigentes y optimizadas para sus necesidades específicas.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú

Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú  Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios

Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú

Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más