Fiscalización Parcial Electrónica en Perú: Todo lo que Necesitas Saber sobre este Proceso

Fiscalización parcial electrónica en Perú: ¿Qué es y cómo afecta a los contribuyentes?

La fiscalización parcial electrónica en Perú es un procedimiento que la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT) ha implementado para verificar y controlar la información tributaria de los contribuyentes de manera automatizada. Esta modalidad de fiscalización permite a la SUNAT revisar de forma parcial y selectiva la situación fiscal de los contribuyentes, utilizando herramientas tecnológicas y bases de datos.

Para los contribuyentes, la fiscalización parcial electrónica puede tener un impacto significativo en sus obligaciones tributarias y en su relación con la SUNAT. Al ser un proceso automatizado, la fiscalización parcial electrónica tiene la capacidad de identificar posibles inconsistencias o incumplimientos tributarios de manera ágil y eficiente, lo que puede derivar en la imposición de sanciones o la exigencia de corregir las declaraciones impositivas.

Es importante que los contribuyentes estén al tanto de cómo la fiscalización parcial electrónica puede afectar sus responsabilidades tributarias, así como estar preparados para colaborar con la SUNAT en caso de que sean seleccionados para este tipo de fiscalización. La transparencia en la presentación de la información tributaria y el cumplimiento riguroso de las normativas fiscales pueden ayudar a mitigar los riesgos asociados a este procedimiento de control fiscal.

Requisitos para la fiscalización parcial electrónica en Perú

Requisitos para la fiscalización parcial electrónica en Perú

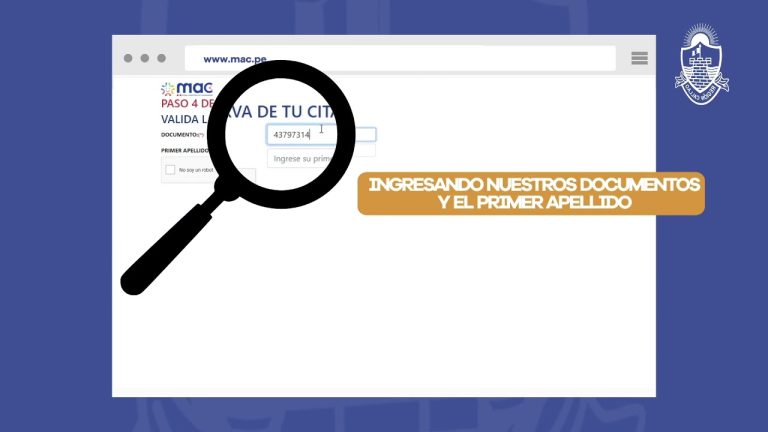

La fiscalización parcial electrónica en Perú requiere el cumplimiento de ciertos requisitos para garantizar la validez y legalidad del proceso. Entre los requisitos más importantes se encuentra la presentación oportuna y veraz de la documentación requerida por la autoridad fiscalizadora. Es esencial que los contribuyentes cuenten con la capacidad y los medios para digitalizar y enviar la información de manera electrónica, cumpliendo con los estándares y formatos establecidos por las normativas vigentes.

Además, es imprescindible que los contribuyentes mantengan la actualización de su información registral y tributaria de manera precisa, ya que esta será utilizada en el proceso de fiscalización parcial electrónica. Asimismo, es fundamental contar con un sistema de archivo y conservación de la documentación respaldatoria que garantice su integridad y disponibilidad durante el período establecido por la normativa tributaria.

En resumen, los requisitos para la fiscalización parcial electrónica en Perú incluyen la presentación veraz y oportuna de la documentación, capacidad para la digitalización y envío electrónico de la información, actualización precisa de la información registral y tributaria, y un sistema de archivo y conservación de documentación robusto. Estos requisitos son fundamentales para garantizar la transparencia y eficiencia en el proceso de fiscalización parcial electrónica en el país.

Importancia de estar al tanto de la fiscalización parcial electrónica en Perú

La fiscalización parcial electrónica en Perú es un elemento fundamental para las empresas y contribuyentes que realizan transacciones comerciales en el país. Estar al tanto de las normativas y procedimientos relacionados con la fiscalización parcial electrónica es crucial para cumplir con las obligaciones tributarias de manera adecuada y evitar sanciones por incumplimiento. Además, el conocimiento de este sistema permite a las empresas gestionar de manera eficiente sus operaciones fiscales, lo que puede impactar positivamente en su rentabilidad y reputación.

La implementación de la fiscalización parcial electrónica en Perú representa un avance significativo en la modernización de los procesos fiscales, permitiendo una mayor transparencia y control en las transacciones comerciales. Por tanto, estar al tanto de esta modalidad de fiscalización es fundamental para adaptarse a los cambios y evitar posibles riesgos legales y financieros. Mantenerse informado sobre las actualizaciones y requerimientos de la fiscalización parcial electrónica puede contribuir a la gestión eficaz de los trámites fiscales y a garantizar el cumplimiento de las obligaciones tributarias de manera óptima.

Es importante destacar que la fiscalización parcial electrónica no solo tiene implicancias legales y fiscales, sino que también puede influir en la reputación y credibilidad de las empresas ante sus clientes y proveedores. Por tanto, estar al día con los aspectos relacionados con esta modalidad de fiscalización es esencial para mantener la confianza y el cumplimiento de los requisitos legales en el ámbito empresarial en Perú.

Consecuencias de incumplir con la fiscalización parcial electrónica en Perú

Las consecuencias de no cumplir con la fiscalización parcial electrónica en Perú pueden acarrear sanciones y multas significativas para los contribuyentes. La Administración Tributaria tiene el poder de imponer penalidades por incumplimiento, lo que puede resultar en costos financieros y complicaciones legales para las empresas y personas naturales afectadas.

Además, el no acatar la normativa de fiscalización parcial electrónica puede generar la invalidación de documentos tributarios electrónicos, lo que afectaría la validez de las transacciones comerciales de la entidad involucrada. Esto podría ocasionar un impacto negativo en la reputación y relaciones comerciales de la empresa infractora.

Es importante recordar que el incumplimiento de las disposiciones de fiscalización parcial electrónica podría derivar en un proceso de fiscalización más exhaustivo por parte de la Administración Tributaria, lo que conllevaría a mayores costos operativos y legales para la entidad fiscalizada.

En resumen, las implicancias de no cumplir con la fiscalización parcial electrónica en Perú son serias y pueden afectar tanto la situación financiera como la reputación de la entidad involucrada.

Consejos para enfrentar la fiscalización parcial electrónica en Perú con éxito

Estar preparado para enfrentar la fiscalización parcial electrónica en Perú es crucial para asegurar el cumplimiento de las obligaciones tributarias. Aquí te ofrecemos algunos consejos clave que te ayudarán a enfrentar este procedimiento con éxito.

Conoce tus obligaciones tributarias: Antes de enfrentar la fiscalización parcial electrónica, es fundamental tener un conocimiento detallado de tus obligaciones tributarias. Esto incluye la presentación de declaraciones, pago de impuestos y demás requerimientos fiscales que puedan surgir.

Mantén tus registros al día: La documentación precisa y actualizada es esencial durante una fiscalización parcial electrónica. Asegúrate de mantener tus registros contables y documentos fiscales en orden, ya que estos serán revisados minuciosamente durante el procedimiento.

Colabora con los auditores: Durante la fiscalización parcial electrónica, es importante colaborar de manera proactiva con los auditores fiscales. Proporcionar la información requerida de forma oportuna y transparente puede agilizar el proceso y demostrar tu compromiso con el cumplimiento de las obligaciones tributarias.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación

Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú

Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú