Todo lo que necesitas saber para definir saldo: Trámites en Perú”

1. ¿Cuál es la definición de saldo en el contexto financiero peruano?

El saldo en el contexto financiero peruano se refiere al monto restante en una cuenta después de considerar todas las transacciones y movimientos. En términos más simples, es la diferencia entre los ingresos y los gastos en una cuenta específica, ya sea de una empresa o de una persona. Este valor puede ser positivo, en el caso de que haya más ingresos que gastos, o negativo, cuando ocurre lo contrario.

En el ámbito financiero peruano, es crucial comprender el saldo, ya que proporciona una visión clara de la situación financiera de una persona o entidad. Entender el saldo de una cuenta permite tomar decisiones informadas sobre cómo administrar los recursos disponibles, planificar gastos futuros y evaluar la salud financiera general.

En el contexto de trámites en Perú, es común que se requiera presentar información sobre saldos de cuentas bancarias o financieras, ya sea para solicitar préstamos, realizar transacciones comerciales o cumplir con requisitos legales. Por lo tanto, conocer la definición y el significado del saldo es fundamental para aquellos que participan en actividades financieras y administrativas en el país.

En resumen, el saldo en el contexto financiero peruano representa el monto actual disponible en una cuenta después de considerar todas las transacciones pasadas y presentes. Su comprensión es esencial para una gestión financiera efectiva y para cumplir con los requisitos de trámites y transacciones en el país.

2. ¿Cómo realizar consultas de saldo en entidades financieras en Perú?

Cuando necesitas verificar el saldo de tu cuenta en una entidad financiera en Perú, es importante conocer los diferentes métodos disponibles para realizar consultas de saldo. Una de las formas más comunes es a través de los cajeros automáticos, donde puedes ingresar tu tarjeta y seleccionar la opción de “Consulta de saldo”. También, muchas entidades financieras ofrecen servicios de banca en línea, permitiéndote acceder a tu cuenta a través de internet y verificar tu saldo desde la comodidad de tu hogar.

Además, algunas entidades financieras en Perú brindan la opción de consultar el saldo a través de sus aplicaciones móviles, lo que hace que el proceso sea aún más conveniente. Es importante familiarizarse con los diferentes métodos que ofrece tu entidad financiera para realizar consultas de saldo, ya que esto te ayudará a gestionar tus finanzas de manera más eficiente.

En resumen, realizar consultas de saldo en entidades financieras en Perú es una tarea sencilla que puede realizarse a través de cajeros automáticos, banca en línea o aplicaciones móviles, dependiendo de las opciones que ofrezca cada entidad financiera. Es importante estar al tanto de estos métodos para poder mantener un control adecuado de tus finanzas.

3. Consejos para gestionar y mantener un saldo adecuado en tus cuentas financieras

Consejos para gestionar y mantener un saldo adecuado en tus cuentas financieras

En el ámbito financiero, es crucial mantener un saldo adecuado en tus cuentas para garantizar una buena salud financiera. Esto implica administrar tus ingresos y gastos de manera eficiente, evitando descubiertos o saldos negativos que puedan acarrear costos adicionales.

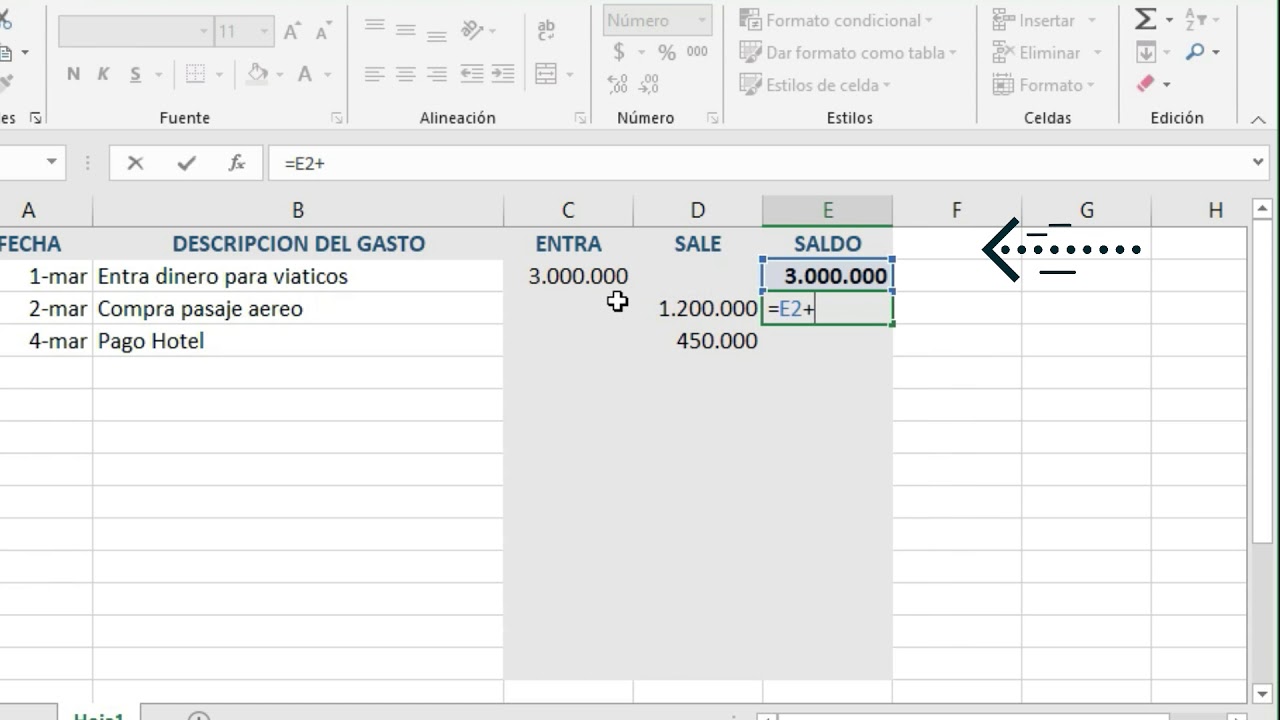

Una de las claves para gestionar un saldo adecuado en tus cuentas financieras es llevar un registro detallado de tus transacciones. Utilizar herramientas financieras como aplicaciones o software de gestión de presupuestos puede facilitar este proceso, permitiéndote visualizar tus ingresos y gastos de manera clara y tomar decisiones informadas.

Otro aspecto fundamental es establecer un presupuesto realista y ajustado a tus ingresos. Mantener un equilibrio entre tus gastos y tus ingresos te ayudará a evitar desequilibrios en tu saldo y garantizará que puedas hacer frente a tus obligaciones financieras de manera sostenible.

Finalmente, es importante estar atento a posibles cargos o comisiones bancarias que puedan afectar tu saldo. Revisar regularmente los estados de cuenta y estar al tanto de las políticas y tarifas de tu entidad financiera te permitirá tomar medidas para minimizar estos costos y mantener un saldo saludable en tus cuentas.

4. ¿Cuáles son los requisitos para definir saldo en trámites comerciales y empresariales?

Al definir saldo en trámites comerciales y empresariales en Perú, es fundamental cumplir con ciertos requisitos para garantizar la validez y legalidad de dicho saldo. Uno de los requisitos principales es presentar documentación que respalde el saldo definido, como contratos, facturas, comprobantes de pago y otros documentos relevantes.

Otro requisito importante es asegurarse de que el saldo definido cumpla con las regulaciones y leyes comerciales vigentes en Perú. Esto incluye verificar que el saldo no vulnere normativas tributarias, financieras o comerciales, y que esté en línea con las disposiciones legales para evitar potenciales problemas o sanciones.

Además, es esencial contar con la asesoría de profesionales en temas comerciales y empresariales en Perú al momento de definir un saldo, ya que el conocimiento especializado puede garantizar que se cumplan todos los requisitos necesarios y se eviten complicaciones futuras.

En resumen, definir saldo en trámites comerciales y empresariales en Perú requiere el cumplimiento de requisitos documentales, legales y la asesoría profesional para garantizar su validez y conformidad con las normativas vigentes.

5. ¿Qué hacer en caso de discrepancias o errores al definir un saldo en trámites financieros?

En el caso de que surjan discrepancias o errores al definir un saldo en trámites financieros, es fundamental tomar medidas apropiadas para corregir la situación. En primer lugar, es importante recopilar toda la documentación relevante que respalde la definición del saldo en cuestión. Esto puede incluir estados de cuenta, comprobantes de transacciones, contratos y cualquier otra evidencia que pueda respaldar la posición del usuario.

Una vez recopilada la documentación, el siguiente paso es comunicarse con la entidad financiera o la institución pertinente para informar sobre la discrepancia o error. Es recomendable hacerlo por escrito y conservar copias de toda la correspondencia, incluyendo correos electrónicos o cartas enviadas.

En el caso de que no se logre una resolución satisfactoria a través de la comunicación directa con la entidad financiera, el usuario podría considerar buscar asesoramiento legal o acudir a instancias regulatorias relevantes para buscar una solución a la discrepancia. Es importante actuar con prontitud y determinación para resolver cualquier discrepancia o error en la definición del saldo en trámites financieros.

Recuerda: La documentación y la comunicación clara son fundamentales al abordar cualquier discrepancia o error en trámites financieros.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación

Cómo Calcular el FOB en Perú: Guía Paso a Paso para tus Trámites de Exportación  Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú

Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú