Todo lo que necesitas saber sobre el crédito activo fijo en Perú: requisitos, beneficios y trámites

¿Qué es el Crédito Activo Fijo y cómo obtenerlo en Perú?

El Crédito Activo Fijo es un tipo de préstamo diseñado para financiar la adquisición de activos fijos, como maquinaria, equipo, vehículos y otros bienes necesarios para el funcionamiento de una empresa. En el contexto peruano, este tipo de crédito puede ser de gran utilidad para empresas que necesitan invertir en activos productivos que les permitan mejorar su capacidad de producción o expandir sus operaciones.

En Perú, para obtener un Crédito Activo Fijo, es necesario acudir a una entidad financiera que ofrezca este tipo de producto. Es importante presentar un plan de negocio detallado que justifique la necesidad de los activos fijos a adquirir y la capacidad de la empresa para cumplir con las obligaciones financieras derivadas del crédito. Es recomendable comparar las condiciones ofrecidas por diferentes entidades financieras para elegir la opción que mejor se adapte a las necesidades y capacidad de la empresa.

En resumen, el Crédito Activo Fijo en Perú es una herramienta financiera útil para empresas que buscan financiar la adquisición de activos fijos que les permitan mejorar sus operaciones. Es importante evaluar las condiciones ofrecidas por las entidades financieras y presentar un plan de negocio sólido para obtener este tipo de crédito de manera exitosa.

Requisitos para solicitar un Crédito Activo Fijo en Perú

Los requisitos para solicitar un Crédito Activo Fijo en Perú son fundamentales para aquellos que buscan financiamiento para adquirir activos que contribuyan al desarrollo de su empresa. En primer lugar, es necesario contar con un plan de negocio detallado que demuestre la viabilidad y rentabilidad del proyecto para el cual se solicita el crédito. Además, se requiere presentar estados financieros y proyecciones que respalden la capacidad de pago del solicitante.

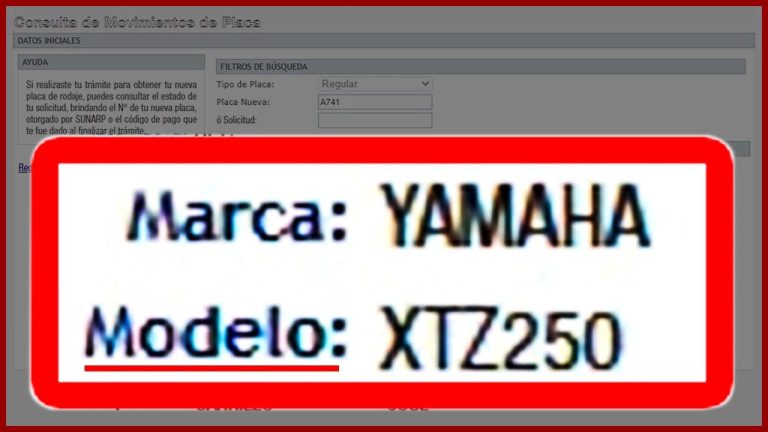

Otro requisito importante es contar con la documentación legal de la empresa, como la inscripción en la Superintendencia Nacional de los Registros Públicos (SUNARP) y la obtención del Registro Único de Contribuyentes (RUC). Asimismo, se debe demostrar la titularidad de los activos a adquirir, ya sea mediante escrituras de propiedad o contratos de compra venta. Es fundamental que la empresa no tenga deudas pendientes que puedan afectar su capacidad crediticia.

Además, es importante contar con garantías suficientes que respalden el crédito solicitado, como hipotecas, prendas o avales. La evaluación crediticia también tomará en cuenta la experiencia y solidez financiera de la empresa, así como la capacidad de gestión del equipo directivo. Cumplir con estos requisitos es esencial para obtener un Crédito Activo Fijo en Perú y contribuir al crecimiento y desarrollo de la empresa.

Entidades financieras que ofrecen Crédito Activo Fijo en Perú

Las entidades financieras que ofrecen Crédito Activo Fijo en Perú juegan un papel fundamental en el apoyo al crecimiento y desarrollo de negocios en el país. Este tipo de crédito está diseñado para financiar la adquisición de activos fijos, como maquinarias, equipos o infraestructura, y suele ser de gran importancia para las empresas que buscan expandir sus operaciones o modernizar sus procesos.

En Perú, diversas entidades financieras ofrecen este tipo de crédito, brindando opciones flexibles y adaptadas a las necesidades específicas de cada empresa. Estas entidades suelen contar con diferentes requisitos y condiciones, por lo que es importante para los interesados comparar las ofertas disponibles y seleccionar la más conveniente para sus objetivos empresariales.

Además, es fundamental que las empresas interesadas en acceder a Crédito Activo Fijo en Perú conozcan a fondo los términos y condiciones de cada entidad, así como los plazos, tasas de interés y garantías requeridas. En este sentido, contar con la asesoría de expertos financieros o realizar una investigación exhaustiva puede ser determinante para tomar la mejor decisión en cuanto a la obtención de este tipo de financiamiento.

Beneficios y ventajas de optar por un Crédito Activo Fijo en Perú

Flexibilidad en el uso de los fondos

Los créditos activos fijos ofrecen una flexibilidad excepcional en cuanto al destino de los fondos. Esto significa que las empresas tienen la libertad de utilizar el crédito para diferentes propósitos relacionados con la adquisición de activos fijos, como maquinaria, equipos, infraestructura, entre otros.

Reducción del impacto en el flujo de efectivo

Optar por un crédito activo fijo permite a las empresas reducir el impacto en su flujo de efectivo, ya que el préstamo se destina a la adquisición de activos que generarán ingresos a lo largo del tiempo. Esto contribuye a mantener una estabilidad financiera y a facilitar la gestión de recursos para otras áreas del negocio.

Beneficios fiscales y contables

Los créditos activos fijos ofrecen beneficios fiscales y contables significativos para las empresas en Perú. Esto puede incluir la posibilidad de deducir los intereses pagados sobre el crédito, así como la amortización del activo fijo adquirido, lo que impacta positivamente en la carga tributaria y en la presentación de estados financieros.

Comparativa: Créditos Activo Fijo vs. otras opciones de financiamiento en Perú

Al buscar financiamiento para un activo fijo en Perú, es crucial comparar los créditos destinados a esta inversión con otras opciones disponibles en el mercado. Los créditos para activos fijos ofrecen ventajas específicas, como plazos más largos y tasas de interés competitivas, que los diferencian de alternativas como los créditos de consumo o los arrendamientos financieros.

Los créditos para activos fijos brindan la posibilidad de adquirir bienes de largo plazo, como maquinaria, equipo y vehículos especializados, con condiciones financieras diseñadas para facilitar su adquisición y uso. Al comparar estas opciones con otras alternativas de financiamiento en Perú, es crucial evaluar aspectos como la flexibilidad de los plazos, los requisitos de garantía y las tasas de interés, para determinar cuál se adapta mejor a las necesidades y capacidades financieras de la empresa o persona interesada.

En el contexto peruano, donde la adquisición de activos fijos puede ser fundamental para el crecimiento de los negocios, entender las diferencias entre los créditos para activos fijos y otras opciones de financiamiento es esencial para tomar decisiones informadas y aprovechar al máximo las oportunidades disponibles en el mercado financiero.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú

Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios

Guía completa para la crianza de pavos bebés en Perú: requisitos, cuidados y trámites necesarios  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú

Descarga Gratis: Formato 5.1 del Libro Diario en Excel para Trámites en Perú  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más