Guía completa sobre la comisión: definición, tipos y su importancia en trámites financieros en Perú

¿Qué significa comisión financiera?

Las comisiones financieras se refieren a los costos asociados con los servicios y productos que ofrecen las entidades financieras, como bancos, cajas de ahorro, sociedades financieras, entre otros. Estas comisiones suelen variar dependiendo del tipo de servicio, como por ejemplo, comisiones por mantenimiento de cuenta, administración de fondos de inversión, otorgamiento de créditos, entre otros.

En el contexto de Perú, las comisiones financieras están estandarizadas y reguladas por la Superintendencia de Banca, Seguros y AFP (SBS). Es fundamental para los usuarios conocer y comprender las comisiones que se aplican a sus transacciones financieras, para tomar decisiones informadas sobre sus inversiones y operaciones bancarias.

Es importante destacar que, para evitar cargos innecesarios, es recomendable revisar detenidamente los términos y condiciones de los productos financieros antes de contratarlos, e incluso comparar las comisiones entre diferentes entidades, para encontrar las opciones que mejor se adapten a las necesidades individuales de cada persona.

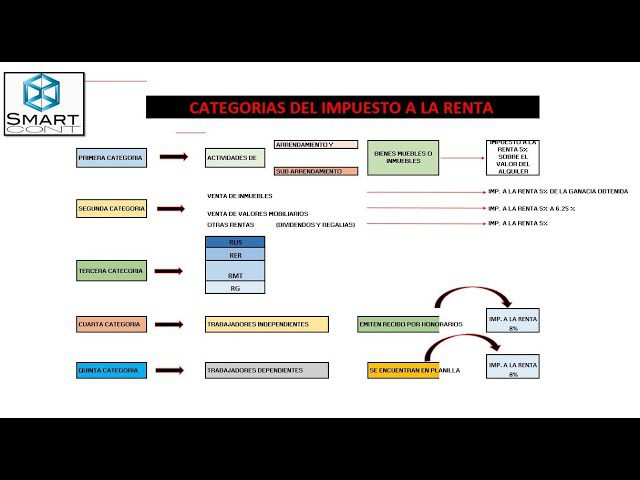

Tipos de comisiones financieras en el Perú

Las comisiones financieras en el Perú son un aspecto importante a considerar al realizar transacciones bancarias y llevar a cabo operaciones financieras. En este país, las entidades financieras suelen cobrar diferentes tipos de comisiones por los servicios que ofrecen, y es crucial para los usuarios entender la naturaleza de estas tarifas. Algunos de los tipos de comisiones financieras más comunes en el Perú incluyen la comisión por mantenimiento de cuenta, la comisión por retiro en cajeros automáticos de otras entidades, la comisión por transferencias interbancarias, entre otras.

Es fundamental tener en cuenta las condiciones y tarifas aplicables a las comisiones financieras al momento de elegir un producto o servicio bancario. La transparencia en la información sobre las comisiones es crucial para que los usuarios puedan tomar decisiones financieras informadas que se ajusten a sus necesidades y posibilidades. Conocer los tipos de comisiones financieras vigentes en el Perú permite a los consumidores estar mejor preparados para negociar con las entidades financieras y elegir los productos que se ajusten a sus necesidades financieras de manera más adecuada.

La regulación de las comisiones financieras en el Perú es importante, ya que garantiza un equilibrio entre los intereses de las entidades financieras y los derechos de los usuarios. Es relevante revisar periódicamente la normativa vigente en relación con las comisiones financieras para comprender los derechos y responsabilidades de todas las partes involucradas en las transacciones financieras en el país.

¿Cómo evitar pagar comisiones financieras innecesarias?

A la hora de realizar trámites financieros en Perú, es importante estar al tanto de las comisiones que pueden generarse durante el proceso. Muchas veces, estas comisiones pueden ser evitables si se toman las precauciones adecuadas. Para evitar pagar comisiones financieras innecesarias, es fundamental investigar las opciones disponibles en el mercado. Comparar las diferentes instituciones financieras y sus políticas de comisiones puede ayudar a identificar aquellas que ofrecen las condiciones más favorables.

Otro aspecto importante a considerar es leer detenidamente los contratos y términos de servicio antes de comprometerse con alguna entidad financiera. Esto permitirá conocer con claridad las condiciones que podrían generar comisiones y, en caso de ser excesivas o innecesarias, buscar alternativas que ofrezcan condiciones más favorables.

Finalmente, es crucial mantener un control constante sobre las transacciones y movimientos financieros para detectar posibles cargos injustificados. Mantener un registro detallado de las operaciones y estar atento a cualquier cargo inesperado puede evitar pagar comisiones financieras innecesarias y garantizar un manejo más eficiente de los recursos.

¿Qué dice la ley sobre las comisiones financieras en el Perú?

En el marco legal peruano, las comisiones financieras están reguladas por diversas normativas que buscan proteger a los usuarios de servicios financieros y promover la transparencia en las transacciones. La Ley Nº 28587, Ley de Comisiones, en su artículo 5 establece que las comisiones que las entidades financieras puedan cobrar deben estar debidamente detalladas en los contratos y tarifarios, asegurando que sean informadas de manera clara y accesible para los clientes.

Además, la Superintendencia de Banca, Seguros y AFP (SBS) es el ente encargado de supervisar y regular las comisiones que las entidades financieras pueden aplicar. La SBS emite directivas y resoluciones que establecen límites y condiciones para el cobro de comisiones, procurando que estos sean justos y proporcionales a los servicios prestados.

Es importante que los usuarios conozcan sus derechos en relación a las comisiones financieras, y que estén informados sobre las normativas que las regulan. La transparencia y la claridad en la información sobre comisiones son fundamentales para promover una relación equitativa entre las entidades financieras y los consumidores.

Conclusiones sobre las comisiones financieras

Las comisiones financieras son una parte inevitable en el mundo de las transacciones y servicios financieros. En el contexto de Perú, es crucial para los usuarios comprender cómo estas comisiones pueden afectar sus finanzas. Luego de analizar detenidamente las definiciones y ejemplos de comisiones financieras en el artículo anterior, se puede concluir que es fundamental estar informado sobre las condiciones y tarifas que los diversos servicios financieros pueden acarrear.

En el ámbito financiero, las comisiones pueden variar significativamente de un proveedor a otro, y es responsabilidad del usuario comparar y elegir sabiamente. Las comisiones financieras no deben ser pasadas por alto, ya que pueden representar un gasto considerable a largo plazo. Es esencial que los consumidores se mantengan actualizados y conscientes de las comisiones asociadas a sus transacciones y servicios financieros en Perú.

En resumen, el conocimiento profundo de las comisiones financieras es crucial para tomar decisiones financieras informadas y minimizar los costos asociados con los servicios financieros en el país. Es importante que los usuarios busquen asesoramiento en caso de duda y estén al tanto de los cambios en las regulaciones financieras que puedan impactar las comisiones.

Lo más buscado:

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  ¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber

¿Es posible emitir un recibo por honorarios con fecha anterior en Perú? Todo lo que necesitas saber  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú

Descarga gratis un modelo de declaración jurada simple en Word para trámites en Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Gigi: La hermana de Ricardo Mendoza y su papel en trámites en Perú

Gigi: La hermana de Ricardo Mendoza y su papel en trámites en Perú  Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú

Sunarp Consulta Vehicular por DNI: Todo lo que necesitas saber para realizar trámites de manera sencilla en Perú  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites