Aspectos generales del sistema tributario en Perú: Todo lo que necesitas saber para tus trámites fiscales

Marco Legal Tributario en Perú

El Marco Legal Tributario en Perú es de vital importancia para entender el sistema tributario del país. La normativa fiscal peruana se encuentra regulada por leyes, decretos y normativas que establecen los impuestos, obligaciones, infracciones y sanciones relacionadas con la recaudación de impuestos. Entre los principales aspectos legales que rigen el sistema tributario en Perú se encuentran el Código Tributario, la Ley del Impuesto a la Renta, la Ley General de Aduanas, entre otros.

Es fundamental para los contribuyentes y empresas conocer en detalle estas normativas para cumplir con sus obligaciones fiscales de manera adecuada. Además, el Marco Legal Tributario en Perú también establece los mecanismos para la fiscalización y control de los tributos, así como los derechos y garantías de los contribuyentes ante el fisco.

En resumen, comprender el Marco Legal Tributario en Perú es esencial para evitar sanciones y cumplir con las obligaciones fiscales de manera correcta, tanto para personas naturales como para empresas que operan en el país. El adecuado cumplimiento de las normativas tributarias contribuye al desarrollo económico y al fortalecimiento del sistema fiscal peruano.

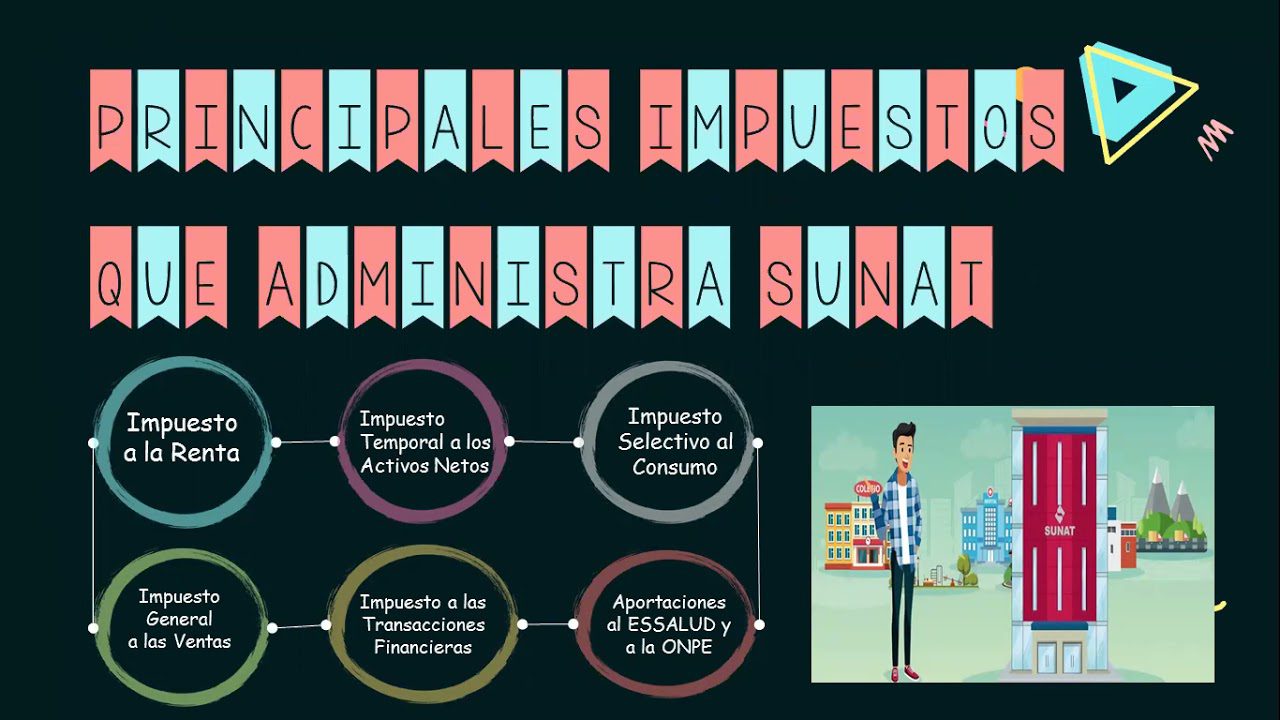

Impuestos Principales en Perú

El sistema tributario de Perú se compone de varios impuestos principales que contribuyen significativamente a los ingresos del país. Entre ellos se destacan el Impuesto a la Renta, el Impuesto General a las Ventas (IGV) y el Impuesto Selectivo al Consumo (ISC), los cuales son elementos clave en la recaudación fiscal. El Impuesto a la Renta grava las rentas de personas naturales y jurídicas, mientras que el IGV es un impuesto al valor agregado que se aplica a la venta de bienes y servicios. Por su parte, el ISC recae sobre determinados bienes específicos, como los combustibles y los productos alcohólicos y tabacaleros, con el fin de regular su consumo y obtener recursos adicionales para el Estado.

Estos impuestos, junto con otros gravámenes menores, conforman un marco tributario complejo que afecta tanto a individuos como a empresas en el país. Es crucial comprender la naturaleza y el impacto de estos impuestos para cumplir con las obligaciones fiscales y evitar posibles sanciones. En este sentido, los contribuyentes deben mantenerse informados sobre las regulaciones fiscales y buscar asesoramiento profesional en materia tributaria para asegurar el cumplimiento adecuado de sus responsabilidades.

Procedimientos para el Pago de Impuestos en Perú

En Perú, el sistema tributario establece procedimientos claros para el pago de impuestos. Los contribuyentes deben cumplir con las obligaciones fiscales de forma puntual y conforme a las normativas vigentes. Para ello, es fundamental entender los procesos y requisitos específicos para cada tipo de impuesto, como el impuesto a la renta, el impuesto general a las ventas (IGV) y otros tributos municipales.

El pago de impuestos en Perú implica la presentación de declaraciones juradas en fechas establecidas, así como el cumplimiento de requisitos documentales y procedimientos administrativos correspondientes. Además, es importante estar al tanto de posibles modificaciones en las normativas tributarias que puedan impactar los procedimientos de pago.

Es fundamental para los contribuyentes peruanos mantenerse informados sobre los cambios en el sistema tributario y los procedimientos para el cumplimiento de sus obligaciones fiscales. La correcta gestión y cumplimiento de los procedimientos para el pago de impuestos contribuye al fortalecimiento del sistema tributario y al desarrollo económico del país.

Consideraciones Fiscales para Empresas y Ciudadanos en Perú

Las consideraciones fiscales para empresas y ciudadanos en Perú son fundamentales para garantizar el cumplimiento de las obligaciones tributarias. Para las empresas, es crucial comprender los impuestos a los que están sujetas, como el Impuesto a la Renta, el Impuesto General a las Ventas, entre otros. Asimismo, es importante conocer las opciones de deducciones y beneficios fiscales disponibles para optimizar la carga impositiva.

En el caso de los ciudadanos, es esencial estar al tanto de los impuestos que les afectan, como el Impuesto a la Renta Personal y el Impuesto a las Transacciones Financieras. Además, es fundamental comprender las oportunidades de reducción de la carga tributaria, como las deducciones permitidas por gastos médicos, educativos, entre otros.

Tanto para empresas como para ciudadanos, es crucial mantener registros contables precisos y cumplir con las obligaciones de presentación de declaraciones y pago de impuestos en los plazos establecidos por la Administración Tributaria. El incumplimiento de estas obligaciones puede conllevar sanciones y recargos, por lo que es fundamental estar al tanto de las consideraciones fiscales en Perú.

Para obtener más información detallada sobre las consideraciones fiscales específicas para empresas y ciudadanos en Perú, es recomendable consultar con asesores tributarios o contadores especializados en normativa peruana.

Lo más buscado:

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales  Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber

Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber  Chimbote: Descubre a qué región pertenece esta ciudad en Perú

Chimbote: Descubre a qué región pertenece esta ciudad en Perú  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?

Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?  Descubre las Sedes de Sunarp en Lima: Direcciones y Trámites

Descubre las Sedes de Sunarp en Lima: Direcciones y Trámites  Descubre Cómo Consultar los Resultados de Laboratorio en Clínica Internacional | Guía Completa para Trámites en Perú

Descubre Cómo Consultar los Resultados de Laboratorio en Clínica Internacional | Guía Completa para Trámites en Perú  Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú

Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú  Guía completa de tablas SUNAT en Excel: Todo lo que necesitas para tus trámites en Perú

Guía completa de tablas SUNAT en Excel: Todo lo que necesitas para tus trámites en Perú  Pucallpa: Descubre a qué departamento pertenece esta ciudad en Perú para tus trámites

Pucallpa: Descubre a qué departamento pertenece esta ciudad en Perú para tus trámites