Guía completa del artículo 75 del código tributario en Perú: todo lo que necesitas saber para trámites fiscales

¿Qué es el artículo 75 del Código Tributario?

El artículo 75 del Código Tributario en Perú establece las disposiciones referentes a las facultades de la Administración Tributaria para determinar, fiscalizar y recaudar los tributos. Este artículo otorga a la Administración Tributaria la potestad de realizar acciones de control y fiscalización a los contribuyentes, así como de exigir la presentación de documentos y de información relacionada con la determinación de los tributos.

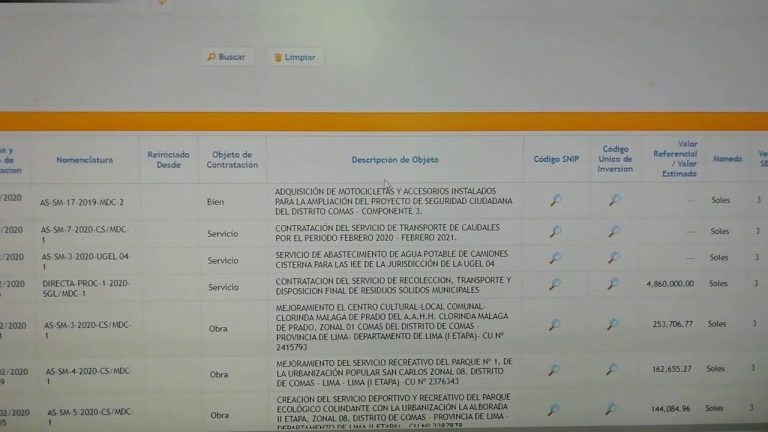

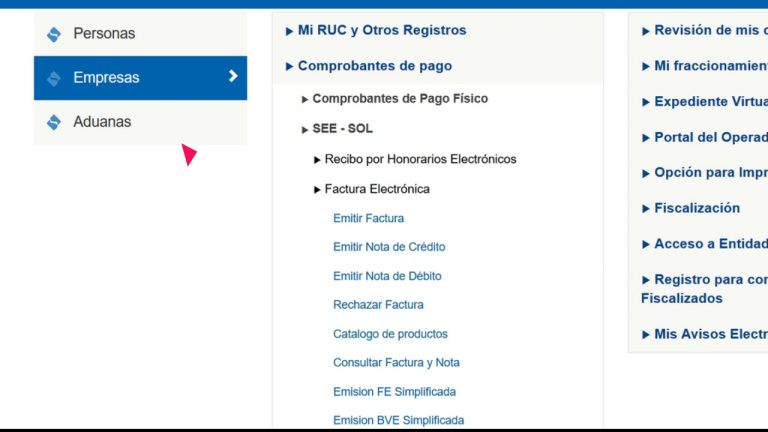

En el marco del artículo 75, la Administración Tributaria tiene la facultad de solicitar a los contribuyentes la presentación de libros contables, comprobantes de pago, declaraciones juradas, entre otros documentos que respalden la correcta determinación y pago de los tributos. Además, este artículo establece las condiciones y plazos en los que la Administración Tributaria puede llevar a cabo las acciones de fiscalización, con el objetivo de garantizar el cumplimiento de las obligaciones tributarias.

Es importante que los contribuyentes estén familiarizados con el contenido del artículo 75 del Código Tributario, ya que regula las acciones que la Administración Tributaria puede llevar a cabo para verificar el cumplimiento de las obligaciones tributarias. El conocimiento de estas disposiciones contribuye a una adecuada gestión tributaria y al cumplimiento de las obligaciones fiscales exigidas por la normativa peruana.

¿Cuáles son las implicancias del artículo 75 del Código Tributario?

El artículo 75 del Código Tributario en Perú establece las facultades de la Administración Tributaria para determinar la obligación tributaria de los contribuyentes. Esta disposición es de suma importancia, ya que le otorga a la Administración Tributaria la facultad de revisar y determinar la obligación tributaria de los contribuyentes, incluyendo la facultad de rectificar declaraciones y liquidar impuestos omitidos.

Las implicancias del artículo 75 del Código Tributario son significativas para los contribuyentes, ya que implica que la Administración Tributaria cuenta con amplias facultades para verificar y corregir posibles errores en las declaraciones tributarias presentadas. Esto pone de relieve la importancia de mantener registros contables precisos y presentar declaraciones tributarias completas y correctas, para evitar posibles ajustes o sanciones por parte de la Administración Tributaria.

En resumen, el artículo 75 del Código Tributario confiere a la Administración Tributaria la autoridad para realizar ajustes en las obligaciones tributarias de los contribuyentes, lo que subraya la importancia de la transparencia y el cumplimiento adecuado de las obligaciones fiscales por parte de los contribuyentes en Perú. Es fundamental comprender las implicancias de esta disposición y mantener un adecuado cumplimiento tributario para evitar posibles conflictos con la Administración Tributaria.

¿Cómo cumplir con el artículo 75 del Código Tributario en Perú?

Para cumplir con el artículo 75 del Código Tributario en Perú, es importante presentar la declaración jurada de impuestos de manera correcta y oportuna. La presentación de esta declaración es obligatoria para todas las personas y entidades que estén sujetas a impuestos en el país. Es necesario asegurarse de completar todos los campos requeridos y proporcionar la información veraz y actualizada.

Además, se debe tener en cuenta que el artículo 75 del Código Tributario establece las sanciones por incumplimiento, por lo que es crucial cumplir con los plazos establecidos para evitar posibles multas y sanciones. Es recomendable contar con asesoría especializada para garantizar el cumplimiento adecuado de este artículo y evitar consecuencias negativas para la empresa o persona contribuyente.

En resumen, el cumplimiento del artículo 75 del Código Tributario en Perú implica la presentación correcta y oportuna de la declaración jurada de impuestos, así como estar al tanto de las sanciones por incumplimiento. Mantenerse al día con las obligaciones fiscales es clave para evitar complicaciones legales en el ámbito tributario.

¿Qué casos específicos aborda el artículo 75 del Código Tributario?

El artículo 75 del Código Tributario aborda casos específicos relacionados con la suspensión del procedimiento coactivo. Este incluye la posibilidad de suspender dicho procedimiento en casos donde exista una reclamación o apelación en trámite, una excepción o medida cautelar respecto al crédito tributario, así como la existencia de una solicitud de fraccionamiento o aplazamiento del pago. Además, el artículo 75 establece que la suspensión del procedimiento coactivo no exime al deudor de la presentación de garantías si estas son requeridas.

Es importante destacar que el artículo 75 del Código Tributario también permite suspender el procedimiento coactivo cuando se haya presentado una queja ante la Defensoría del Contribuyente, la cual deberá ser calificada como procedente. Asimismo, establece que la suspensión podrá darse mientras se encuentre pendiente la emisión de una resolución relativa a la procedencia de la queja presentada.

En resumen, el artículo 75 del Código Tributario aborda de manera detallada los casos específicos en los cuales procede la suspensión del procedimiento coactivo en materia tributaria en Perú. Esta información resulta relevante para los contribuyentes y profesionales del área, ya que brinda claridad sobre las circunstancias en las cuales se puede solicitar la suspensión del procedimiento coactivo y los requisitos que deben cumplirse para ello.

¿Cómo obtener asesoría para el cumplimiento del artículo 75 del Código Tributario?

Si necesitas asesoría para cumplir con las disposiciones del artículo 75 del Código Tributario en Perú, es crucial buscar la orientación de profesionales calificados en materia tributaria. La complejidad de las regulaciones tributarias exige un conocimiento especializado que solo puede ser proporcionado por contadores, abogados tributarios u otros expertos en la materia.

Una forma de obtener asesoría es a través de consultorías especializadas en temas tributarios. Estas empresas cuentan con equipos de profesionales versados en la normativa tributaria peruana y pueden brindar orientación personalizada para cumplir con los requisitos del artículo 75. Además, es necesario estar al tanto de las actualizaciones normativas y estar en contacto con fuentes de información confiables que brinden orientación sobre los requisitos y obligaciones fiscales.

Actualizar constantemente los conocimientos tributarios y contar con el respaldo de expertos puede garantizar el cumplimiento adecuado del artículo 75 del Código Tributario y evitar consecuencias desfavorables derivadas de su incumplimiento. La asesoría especializada facilita el entendimiento de las disposiciones tributarias y permite tomar decisiones informadas que beneficien el cumplimiento de las obligaciones fiscales en Perú.

Lo más buscado:

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más

Todo lo que necesitas saber sobre la boleta de pago electrónica en el MINSA en Perú: trámites, requisitos y más  Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú

Cómo Obtener el Código de la Unidad Ejecutora: Guía Completa para Trámites en Perú  Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú

Envío de Precios Digemid: Todo lo que Necesitas Saber para Realizar tus Trámites en Perú  Guía completa: Cómo ver y descargar tus facturas emitidas en SUNAT de manera fácil y rápida en Perú

Guía completa: Cómo ver y descargar tus facturas emitidas en SUNAT de manera fácil y rápida en Perú  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso

Descubre cómo averiguar el nombre de tus padres con tu DNI en Perú: Guía paso a paso  Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú

Descarga Gratis el Modelo de Carta Poder en Word – Formato Legal para Perú  Guía completa: Cómo solicitar donaciones en Perú de manera eficaz

Guía completa: Cómo solicitar donaciones en Perú de manera eficaz  Guía paso a paso: Cómo ver tus movimientos en el BCP de manera rápida y fácil en Perú

Guía paso a paso: Cómo ver tus movimientos en el BCP de manera rápida y fácil en Perú  Descarga gratis el modelo de solicitud para pedir algo en formato PDF | Trámites en Perú

Descarga gratis el modelo de solicitud para pedir algo en formato PDF | Trámites en Perú