¿Cómo funciona el trámite de la detracción afirmada en Perú? Guía completa y requisitos

¿Qué es el Afirmado y la Detracción en Perú?

El Afirmado y la Detracción en Perú son dos conceptos fiscales fundamentales en el ámbito de los trámites comerciales. El Afirmado se refiere al proceso mediante el cual un proveedor confirma el monto de una venta al Estado, mientras que la Detracción es el mecanismo que permite la retención de un porcentaje del monto pagado por el Estado como garantía del cumplimiento de las obligaciones tributarias por parte del proveedor.

En el contexto peruano, el Afirmado y la Detracción son parte del sistema de recaudación y control tributario. Estos mecanismos son aplicables a determinados sectores como la construcción, la minería, la pesca, entre otros, con el fin de asegurar el cumplimiento de las obligaciones tributarias. Es importante tener en cuenta que el incumplimiento de las disposiciones relacionadas con el Afirmado y la Detracción puede acarrear sanciones y afectar la participación en futuras contrataciones con el Estado.

Para los contribuyentes que realizan transacciones con entidades estatales, comprender y cumplir con las normativas relacionadas con el Afirmado y la Detracción es fundamental para evitar inconvenientes legales y mantener una gestión tributaria adecuada. Es necesario estar al tanto de las regulaciones vigentes y contar con asesoramiento especializado para cumplir con estas disposiciones de manera correcta.

Requisitos para Afirmado y Detracción en Trámites en Perú

Para realizar el procedimiento de afirmado y detracción en trámites en Perú, es necesario cumplir con una serie de requisitos establecidos por las entidades correspondientes. En el caso del afirmado, es fundamental presentar la documentación requerida, como la Declaración Única de Aduanas (DUA) y la factura comercial, entre otros documentos pertinentes. Además, se debe cumplir con los requisitos específicos para cada tipo de mercancía que se pretende afirmar.

En cuanto a la detracción, es importante tener en cuenta que este procedimiento está destinado a la devolución de impuestos pagados en la importación de determinados productos. Los requisitos para la detracción incluyen la presentación de la Declaración de Importación, así como la documentación que respalde el pago de los impuestos correspondientes.

Es primordial estar al tanto de los requisitos y procedimientos establecidos para el afirmado y detracción en trámites en Perú, ya que el cumplimiento de estos requisitos garantiza la correcta realización de estos procesos y evita posibles inconvenientes durante el trámite.

Proceso de Afirmado y Detracción en Perú

El proceso de afirmado y detracción en Perú es fundamental en el ámbito de los trámites y operaciones financieras. El afirmado se refiere a la acción de confirmar la validez y veracidad de una operación, mientras que la detracción se relaciona con la disminución o rebaja de un monto determinado, por lo general vinculado a impuestos o retenciones. Ambos procesos están regulados por normativas específicas, las cuales establecen los requisitos, plazos y modalidades para su aplicación.

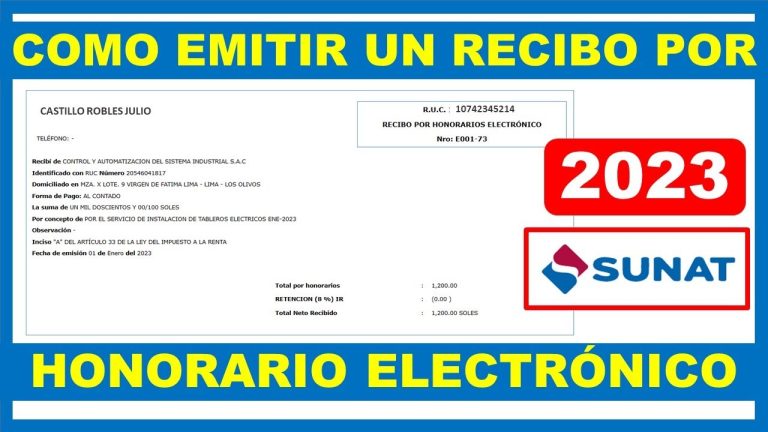

En el contexto peruano, el proceso de afirmado y detracción se encuentra regulado por la Sunat, entidad encargada de supervisar y fiscalizar las operaciones comerciales y tributarias en el país. Es importante comprender los procedimientos y documentación necesaria para llevar a cabo el proceso de manera correcta y evitar posibles sanciones o contratiempos legales. Tanto los contribuyentes como las empresas deben estar al tanto de las implicancias y responsabilidades que conlleva el cumplimiento adecuado de los procesos de afirmado y detracción en sus operaciones financieras.

La correcta comprensión y aplicación de los procesos de afirmado y detracción en Perú es esencial para garantizar el cumplimiento de las obligaciones tributarias y financieras. Asimismo, el conocimiento detallado de los procedimientos establecidos por la normativa vigente permite evitar errores y agilizar el desenvolvimiento de las actividades comerciales y empresariales en el país. Es fundamental contar con asesoría especializada en el tema para asegurar el cumplimiento adecuado de las disposiciones legales relacionadas con el afirmado y detracción en Perú. Llevar a cabo estos procesos de manera rigurosa y diligente contribuye al funcionamiento eficiente y transparente de las transacciones comerciales en el país.

Beneficios de Afirmado y Detracción en Trámites en Perú

El afirmado y detracción son dos procesos fundamentales en los trámites en Perú, que ofrecen varios beneficios tanto para los contribuyentes como para el sistema tributario. El afirmado permite a los contribuyentes deducir un porcentaje de sus ingresos brutos para reducir la base imponible del impuesto a la renta, lo que resulta en un ahorro significativo en el pago de impuestos. Por otro lado, la detracción facilita el pago de determinados bienes y servicios, ofreciendo un mecanismo que permite a los contribuyentes no afectar su flujo de caja al momento de adquirirlos.

Estos dos procesos son fundamentales para la simplificación y optimización de los trámites en Perú, ya que reducen la carga fiscal para los contribuyentes y promueven la formalización de la economía. Además, al fomentar la deducción de gastos específicos, el afirmado y la detracción incentivan la inversión y el crecimiento económico, contribuyendo al desarrollo sostenible del país.

¿Dónde Realizar Afirmado y Detracción en Perú?

El proceso de realización de afirmado y detracción en Perú es fundamental para muchos trámites y transacciones comerciales en el país. Para llevar a cabo el afirmado, los contribuyentes deben acudir a las oficinas de la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT) o realizarlo de forma virtual a través de su plataforma en línea. Es importante asegurarse de contar con la documentación requerida y seguir los pasos establecidos por la entidad para completar este proceso de manera correcta.

En cuanto a la detracción, este trámite suele estar relacionado con operaciones de compraventa de bienes y servicios específicos. Los contribuyentes deben realizar este procedimiento principalmente a través de la SUNAT, ya sea presencialmente en sus oficinas o de manera virtual. Es esencial comprender los conceptos detractados y los porcentajes aplicables para cumplir con las regulaciones establecidas.

Además, es recomendable mantenerse informado sobre los cambios en la normativa tributaria relacionada con el afirmado y detracción, ya que esto puede afectar los procedimientos y requisitos necesarios. Mantener un seguimiento constante de las actualizaciones y orientación proporcionada por la SUNAT será fundamental para realizar estos trámites de manera efectiva y en cumplimiento con las regulaciones fiscales en Perú.

Lo más buscado:

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales

Diferencia entre Régimen Laboral 276 y 728 en Perú: Todo lo que necesitas saber para tus trámites laborales  Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber

Descubre cómo verificar si tu CCI está vinculado a tu RUC en Perú: Todo lo que necesitas saber  Chimbote: Descubre a qué región pertenece esta ciudad en Perú

Chimbote: Descubre a qué región pertenece esta ciudad en Perú  Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?

Todo lo que necesitas saber sobre el IVA en Perú: ¿Cuánto es y cómo afecta tus trámites?  Descubre las Sedes de Sunarp en Lima: Direcciones y Trámites

Descubre las Sedes de Sunarp en Lima: Direcciones y Trámites  Descubre Cómo Consultar los Resultados de Laboratorio en Clínica Internacional | Guía Completa para Trámites en Perú

Descubre Cómo Consultar los Resultados de Laboratorio en Clínica Internacional | Guía Completa para Trámites en Perú  Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites

Nombres de Padres por DNI en Perú: Cómo Obtener esta Información y Realizar Trámites  Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú

Guía paso a paso: Cómo vincular tu cuenta CCI con tu RUC en Perú  Guía completa de tablas SUNAT en Excel: Todo lo que necesitas para tus trámites en Perú

Guía completa de tablas SUNAT en Excel: Todo lo que necesitas para tus trámites en Perú  Pucallpa: Descubre a qué departamento pertenece esta ciudad en Perú para tus trámites

Pucallpa: Descubre a qué departamento pertenece esta ciudad en Perú para tus trámites